Продам индикаторы, стратегию, для трейдинга

You can post now and register later. If you have an account, sign in now to post with your account.

Recently Browsing 0 members

No registered users viewing this page.

Темы

Efferalgan

Создано Март 25, 2020

Dimarrik

Создано Сентябрь 29, 2019

cleancoins

Создано 12 марта

UNIQ_

Создано 22 марта

epidemia

Создано Сентябрь 28, 2019

Сообщения

Тоже согласен что все мы тут из за оплаты . Но не исключаю и того что возможно и были те кто не из за оплаты тут сидел а из за получения информаци и общения . И ушли как перестали платить , по тому что согласитесь что качество контента резко упало , перестали появляться новые темы а в старых обсосали и обглодали уже по третьему кругу всё 😉 Вот возможно им стало не интересно и они ушли .

Главное чтобы СЕК не задушил в своих «добрых» стремлениях взять под контроль криптоиндустрию, а то лайткоин не то что до сотни не вырастит, а наоборот упадёт вместе со всем рынком.

😀Здравствуйте уважаемые клиенты, партнеры и пользователи форума😀 Команда cleancoins желает вам отличного дня, а также быстрых и выгодных обменов! Информируем вас о том, что наш обменный пункт добавлен на сервис для отзывов «Это развод?»: https://etorazvod.ru/review/cleancoins-cc/ Мы будем рады, если вы поделитесь вашими впечатлениями и оставите на данном сервисе отзыв об обменах, совершенных через наш сайт. Для нас важные все отзывы без исключения — именно ваша обратная связь помогает нам становиться лучше. cleancoins.cc — быстрый и надежный автоматический обмен электронных валют без регистрации и верификации 24/7.

Ну вот я тоже думаю, что если с самого начала у них было решение запустить свой токен, что в принципе логично для привлечения инвестиций, то вероятно есть и задумка грамотно задействовать токен в самой аналитическом инструменте. Сейчас это пока реализовано только в «INTEL EXCHANGE», но наверняка будут что-то еще придумывать.

Это тоже. Я не думаю, что так много рисков надо на себя брать.) С другой стороны все равно приходится рисковать. Я вот самое опасное сейчас волны взял. Кто-то может скажет , что это даже хуже рипла.)

Ну так в момент покупки монеты по мимо того что определяешь для себя цену на продажу монеты то точно также и определяешь минимальную цену до которой готов терпеть падение . Я к примеру нижний уровень не ставлю себе , а купив монету выставляю цену на продажу и всё , упадёт в ноль значит такова судьба 😉 . Но и в тоже время не скупаю всякий шлак в надежде молненосного роста .

С advacash. там проценты были всегда меньше других. В обменниках курс крипты немного меньше чем на биржах плюс проценты, вот и выходит до 5%. Криптовалюты с низкой комиссией есть такие как лайт, биткоин кэш, рипл. трон и бнб.

Ладно. Это все равно дело тех , кто сидит на фонде. Я там вообще не торгую. Интерес именно у инвестициям был туда, но сейчас на крипту он перешёл. Тоже как вариант. Но все равно же рубль не в несколько раз обесценился.) Мнения вообще разные есть, дно то почти все говорят, что пройдено, поэтому может он так сильно уже не упадёт. Кейк.

Угу, кажется пока акцент делается на «блокчейны второго уровня» для Эфириума, чтобы таким образом решить его проблему масштабирования, и при этом типа сохранить прибыль валидаторов. Но это выглядит все же половинчатой мерой, т.к. эти L2 ведь сторонние проекты, сам Эфириум почему-то не стал запускать свой.

Оплаты для всех в твитере не будет , то есть типо платной регистрации . Это будет гибель для твитера . Могут сделать типо платных подписок на каналы определённые но основная масса всё равно должна оставаться бесплатной .

Типы торговых роботов и советников

Эта статья для всех кто наслышан о торговле с помощью советников и находится в поиске автоматической торговой системы и подозревает, что не все так просто. В этой статье мы разберем типы торовых роботов по принципу их работы. Данная статья будет полезна для понимания механизма работы разных торговых советников и дальнейшего их применения в своей торговой стратегии.

В этой статье мы разберем:

- Советники на Мартингейле

- Краткосрочные советники: «скальперы» и «пипсовщики»

- Мультивалютные советники

- Арбитражные советники

- Трендовые советники

- Индикаторные советники форекс

- Безиндикаторные советники форекс

- Подводим итоги исследования типов торговых советников форекс

По части финансового рынка, автоматической торговлей занимаются с помощью так называемых торовых роботов или советников — специальных программ для торгового терминала, которые совершают сделки по заданному внутри нее алгоритму. Советников существует великое множество, но суть их алгоритмов можно подвести под несколько основных категорий, легко поддающихся пониманию. Собственно, именно про категории этих самых советников и написана данная статья. В ней я разберу самые полезные типы советников для терминала Metatrader.

Советники на Мартингейле

Начнем, пожалуй, с самой интересной — той, что ласково питает надеждой сердца и умы начинающих трейдеров, желающих заработать как можно быстрее и обхитрить злобный рынок, который может пойти, зараза такая, как вверх так и вниз. Называется эта категория «советники на Мартингейле». И, пожалуй, один из ее наиболее знаменитых представителей — Forex Setka trader.

“А в чем смысл мартингейла?” Смысл этой торговой стратегии крайне незауряден и состоит в том, чтобы «доливаться против рынка».

При торговле по принципу “Мартингейл” если вы не угадали с направлением ценового движения, то происходит не закрытие убыточной позиции, а открытие новой, но с бОльшим объемом.

Также такой процесс называется усреднением позиции, и вот почему:

1-я покупка — 1 кг помидоров по цене 100 рублей

2-я покупка — 2 кг помидоров по цене 85 рублей (мы помним, что цена идет против нас, т.е. вниз, а мы открываем новую позицию с увеличенным объемом):

2 х 85 = 170 рублей

Следовательно, общий объем наших покупок = 1 кг + 2 кг = 3кг

На эти 3 кг мы потратили: 100 рублей + 170 рублей = 270 рублей

Следовательно, за каждый килограмм в этом случае мы заплатили: 270 рублей / 3 кг = 90 рублей.

Потому и усреднение. Мы купили 1 кг по 100 р и 2 кг по 85 рублей, и это равнозначно тому, как если бы мы сразу купили 3 кг по 90 рублей.

Зачем это нужно: Как мы знаем, рынок — это взлеты и падения цены, а следовательно расчет идет на то, что рано или поздно цена «откатит» в нужную нам сторону. Давайте дальнейшее объяснение продолжим рассматривать на примере покупок.

За счет того, что мы постоянно докупаем на падении цены все бОльшим и бОльшим объемом, наша средняя цена будет все ниже и ниже:

1-я покупка — 1 кг по 100 р.

2-я покупка — 2 кг по 85 р.

После 2-х покупок, наша средняя цена = 90 р., а текущая — 85 р. Т.е. чтобы нам получить прибыль, нам нужен рост цены выше 90 р. Что, если цена продолжает идти вниз и мы совершаем еще покупку?

3-я покупка — 4 кг по 70 р.

Средняя цена = (1 * 100 + 2 * 85 + 4 * 70) / 7 кг = 78

4-я покупка — 8 кг по 55

Средняя цена = (1 * 100 + 2 * 85 + 4 * 70 + 8 * 55) / 15 = 66.

По свой сути мы торгуем в контр-тренд, но, так сказать «по-хитрому»: мы не выявляем никакие места, откуда вероятен отскок, а просто берем рынок «в сыром виде» и ждем, что этот отскок рано или поздно откуда-нибудь произойдет. И когда он произойдет, нам всего-то и нужно, чтобы цена немножко прошла в нашу сторону (в рассмотренном примере — вверх), буквально чуть выше средней цены, и мы уже будем в плюсе.

В теории звучит довольно красиво, и может на первый взгляд напоминать «грааль трейдинга», но давайте будем объективны и рассмотрим далее как преимущества, так и недостатки торговой системы мартингейл.

Преимущества мартингейл советников

1) Простая суть. Увеличиваем лот против движения -> ждем откат -> цена зашла за среднюю цену — > профит

2) Отлично работает во флетах

3) Неплохо работает при волатильном тренде

4) При определенном навыке выбора инструмента и времени торговли, можно реально (!) зарабатывать (об этом чуть позже).

Недостатки мартингейл советников

1) Крайне плохо работает при безоткатных (неволатильных) движениях, которые, само-собой непредсказуемо случаются рано или поздно.

2) Отката может не хватить для того, чтобы цена зашла за вашу среднюю цену и следовательно придется снова увеличивать позицию против рынка (рисунок), и таким образом слить весь депозит

3) Потенциал выигрыша в каждой прибыльной сделке гораздо меньше потенциала проигрыша, за счет постоянного увеличения убыточной позиции. При довольно долгой “доливке” риск увеличивается до всей суммы депозита.

Спешу расстроить тех, кто подумал, что безоткатные движения довольно редкие: суть не в их редкости, а в том, что рано или поздно они случатся. И проблема заключается в том, что вне зависимости от того, сколько вы до этого заработали, такое движение съест ВЕСЬ депозит (из-за того, что мы постоянно докупаем в убыточной позиции все бОльшим объемом).

Допустим, вы торгуете лотом 0,01, и для фиксации прибыли вы выбрали движение в 50 пунктов.

В каждой сделке вы заработаете 0,5 доллара. Получив прибыль 10 раз подряд, вы заработаете 5 долларов. Но если следом произойдет безоткатное движение, рано или поздно настанет момент, когда вам не хватит депозита для открытия новой сделки бОльшим объемом, и тогда наступит Margin Call.

Также спешу расстроить тех, кто подумал ,что он сможет заранее знать, когда будет это самое безоткатное движение и «остановить» работу советника. Вы, конечно, можете попробовать и чутье вас даже наверняка не подведет пару раз, но увы это не более чем угадайка, и на 100% ни вы, ни кто-либо другой не может предсказать рыночные движения заранее.

Можно ли заработать с помощью торгового советника мартингейл?

Да, но для этого понадобится дисциплина и “ослабленная” жадность.

Ниже я составил алгоритм, которым можно воспользоваться:

1) Делаем небольшой депозит на сумму, потеряв которую мы не будем испытывать особой печали.

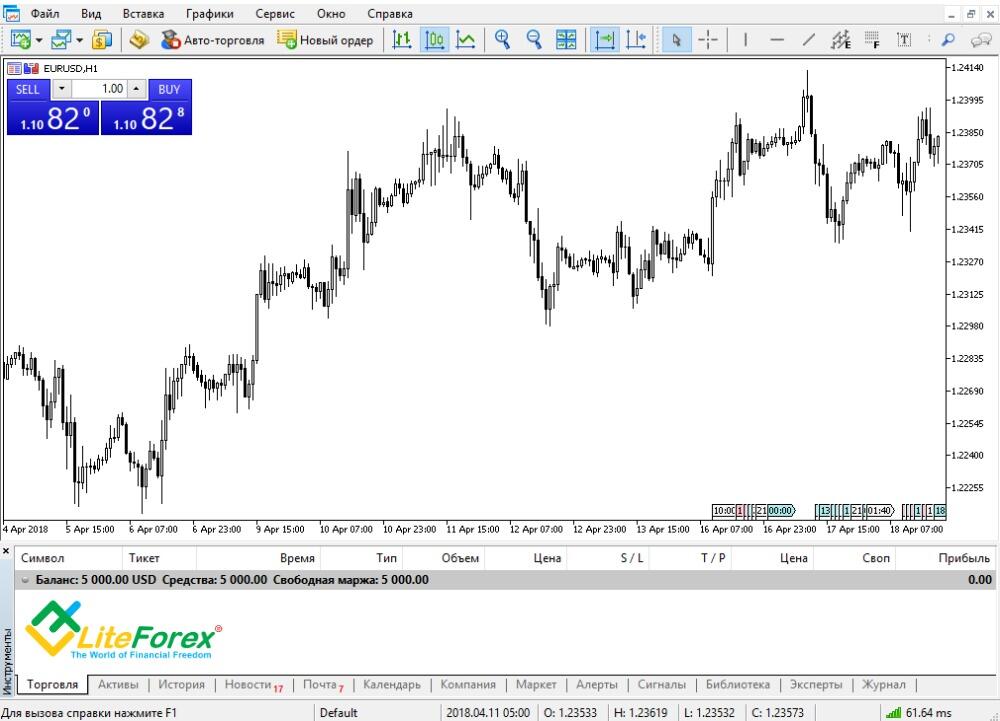

2) Изучаем, сколько за последнее время составила максимальная длина безоткатного импульса и сколько за последнее время составила длина минимального отката. Для этого идем на нужный вам таймфрейм и накидываем на него индикатор ZigZag со стандартными параметрами:

- Самое большое движение — это будет безоткатный импульс

- А самое маленькое — минимальный откат

Пояснение: мы накидываем ZigZag не для того, чтобы искать с помощью него точки входа, а исключительно в целях сбора информации о длине импульса/отката. С помощью него сделать это наиболее просто. Если знаете более простой способ — буду рад, если упомянете в комментариях.

3) Смотрим, какой у нас спред на этой валютной паре.

4) Определяем, через сколько пунктов мы будем открывать новый ордер увеличенным объемом (назовем это «шаг цены»).

На рисунке ниже вы можете видеть, каким образом ZigZag расчертил ценовые движения на таймфрейме М1. Я просто выделил наибольшую красную линию и наименьшую красную линию.

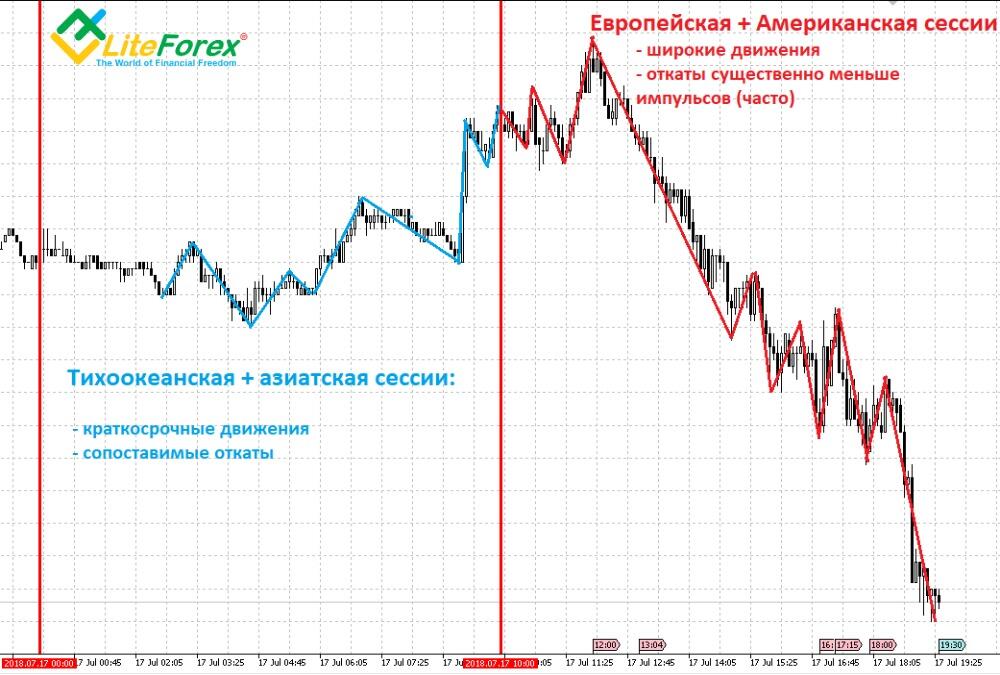

Важный момент: дальше мы рассматриваем желательное время (или сессию) для торговли с помощью советника на “Мартингейле”. Имейте в виду: нужно собирать данные по импульсам и откатам в то время, в которое вы планируете осуществлять торговлю с помощью советника.

Т.е. нет смысла замерять максимальный импульс на тихоокеанской сессии, если торговать планируете в течение американской, в которую даже откаты будут больше, скорее всего.

Также нет смысла замерять минимальный откат на европейской сессии и ждать его в течение азиатской, в которую такое расстояние цена на импульсе проходит.

В общем, надеюсь, вы поняли: измеряем то, что планируем торговать. Не пугаем себя ложными страхами, но и не тешим себя иллюзиями.

Можно ли заработать с помощью мартингейл советника на форекс? Да, но для этого понадобится дисциплина и “ослабленная” жадность.

Предположим, максимальная длина импульса составила 120 п, длина минимального отката — 40 п, а спред у нас — 2 п.

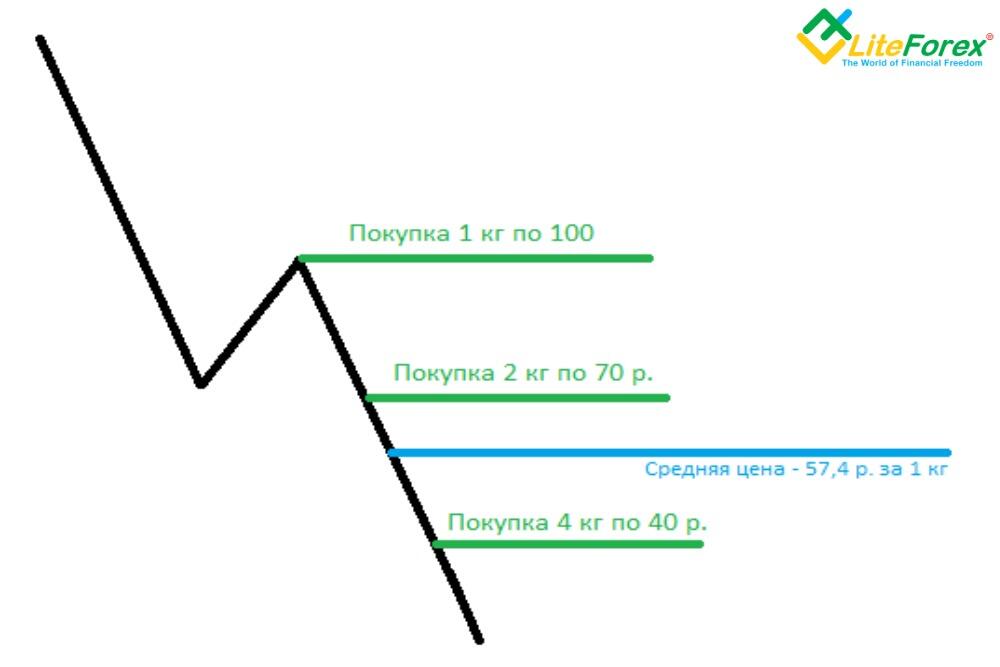

Далее нам нужно использовать величину минимального отката таким образом, чтобы закрыть открытые ранее сделки в прибыль. Для понимания дальнейшего материала, необходимо знать, что такое “средняя цена” в торговле с помощью метода Мартингейла.

Среднюю цену проще объяснить на примере. Допустим вы покупаете 1 кг помидоров по 100 р., 2 кг помидоров по 70 р., 4 кг помидоров по 40 р.. По итогу, у вас есть некоторое количество помидоров и потрачена на них некая сумма денег. Средняя цена — это во сколько в среднем вам обошелся 1 кг помидоров.

Рассчитывается вот так:

Потрачено: 1х100 + 2х70 + 4 х40 = 400 р. (сумма, которую мы в целом потратили на помидоры)

1кг + 2 кг + 4 кг = 7 кг (количество помидоров)

400 / 7 = 57,4 р. (средняя цена каждого килограмма помидоров)

Таким образом, наши затраты были бы аналогичны тому, как если бы мы купили все 7кг по цене 57,4 р.за каждый.

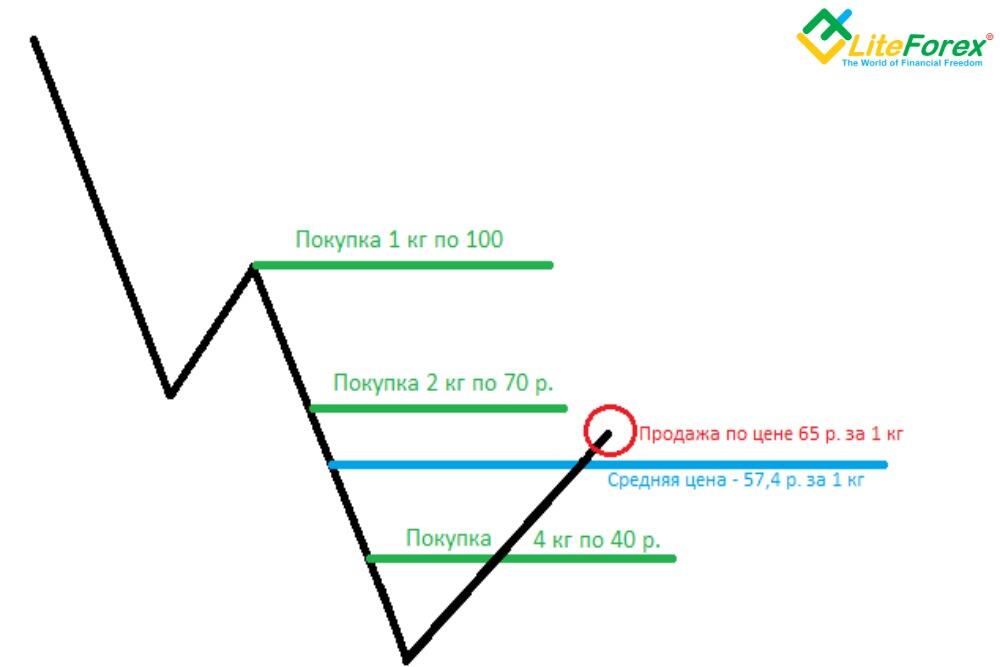

Мы сможем получить прибыль, если цена в данном примере пойдет вверх и пересечет среднюю цену, уплаченную нами за каждый килограмм. Тогда мы сможем продать дороже, чем купили.

Давайте посчитаем, почему так: при покупке мы потратили 400 р. и приобрели по итогу 7 кг (средняя цена — 57,4 р. за 1 кг).

В случае, если цена дойдет до значения 55 р., тогда наши 7 кг будут стоить:

55х7 = 385 р. Следовательно, если мы продадим все помидоры по цене 55 р за 1 кг (ниже средней цены покупки), то мы окажемся в убытке.

В случае же, если цена дойдет хотя бы до 58 р. за 1 кг (чуть выше средней цены), то наши 7 кг будут стоить:

58х7 = 406 р. Следовательно, если мы продадим все помидоры по цене, даже чуть-чуть превышающей среднюю, то уже получим прибыль:

406 р. — 400 р. = 6 рублей.

А если цена вообще укатит до 65 р за 1 кг (как на рисунке), то наши 7 кг помидоров будут стоить: 65 х 7 = 455 р. И прибыль составит уже 55 рублей. Этот пример привожу специально, чтоб вам проще было выявить в себе жадность 🙂 Если при разнице между прибылью в 6 р. и в 55 р. что-то в теле колыхнулось, это она и есть. Просто имейте это в виду и не дайте ей запудрить вам мозги.

На самом же деле, советнику по системе Мартингейл не требуется существенный уход дальше средней цены — закрытие с прибылью, как правило, происходит практически сразу. Потому что цель советника — регулярность прибыли, а не ее максимизация.

Важный момент: цель советника по системе “Мартингейл” — регулярность закрытия сделок с прибылью, а не максимизация прибыли.

Таким образом, возвращаясь к Форексу, наша цель — чтобы даже минимально возможный откат как можно чаще “перекрывал” эту самую среднюю цену открытых нами позиций. Это как раз и позволит закрыть их с прибылью. Как этого добиться? Давайте рассуждать.

Если огрубить, то средняя цена всех открытых нами сделок, как правило, находится чуть ближе цены предпоследнего ордера. Можете снова обратить внимание на рисунок выше: последний открытый нами ордер — покупка 4 кг по цене 40 р. Соответственно, предпоследний — покупка 2 кг по цене 70 р. И, как видите, средняя цена находится неподалеку от 70 р.

Поэтому, для простоты расчетов, давайте просто примем такое условие: для получения прибыли нам нужно, чтобы цена пошла выше цены предпоследнего ордера.

Открыли предпоследний ордер по цене 50, а последний по 30 — ждем цену выше 50.

Открыли предпоследний ордер по 1.2222 а последний по 1.2220 — ждем цену выше 1.2222.

Такая схема справедлива, когда у нас один и тот же шаг цены, т.е. когда ордера по системе “Мартингейл” открываются нами через равный промежуток. Например, каждые 10, 20, 150, 1873 пункта

Возвращаясь к нашему примеру (уже не с помидорами, а с валютным рынком) Ранее мы выявили, что минимальный откат у нас составляет 40 п. Таким образом, 40 п — это максимально возможный шаг цены для нас на данной валютной паре. Если мы делаем шаг цены больше, то при минимальном откате (в те самые 40п) цена просто не дойдет до цены предпоследнего ордера, и в прибыль мы не закроемся.

Далее. Нужно понимать, что откат на рынке форекс — вещь непредсказуемая и о нашем существовании не подозревающая. Если мы возьмем в качестве «шага цены» все 40 пунктов, сложность может возникнуть вот в каком случае:

Т.е. если с момента открытия последнего ордера цена уйдет дальше вниз на 39 пунктов, то следующий ордер не откроется (мы же открываем каждые 40 п). И если пройдя вниз на 39 пунктов, цена затем откатит вверх на 40 пунктов, то никакой прибыли мы не получим. Потому что формально она просто поднимется над ценой открытия последнего ордера на 1 п. Более того, с этого момента вполне вероятно еще одно безоткатное движение в «ненужную» нам сторону, а шанс выйти с прибылью уже упущен.

Так вот, чтобы избежать такого сценария, мы берем и делим величину минимального отката на 2 и получаем 40 / 2 = 20 пунктов. Это и будет нашим «шагом цены», если минимальный откат равен 40 п.

В этом случае при схожем сценарии, цена может уйти ниже последнего открытого ордера всего на 19 пунктов. И если с этого момента начнется откат, то 40 пунктов будет вполне достаточно для того, чтобы закрыть все наши позиции в прибыль.

Однако мы забыли учесть спред, ведь на рынке форекс он присутствует так же, как и в обменниках валюты.

Следовательно, мы берем наш «минимальный откат», равный 40 пунктам и минусуем из него спред, который возьмем равным 4п (опять же беру с запасом, т.к. на популярных валютных парах в ликвидное время он существенно ниже) 40 — 4 = 36. Здесь мы получаем «чистое» ценовое движение, т.е. сколько мы сможем максимально заработать, если войдем в самом его начале и выйдем в самом его конце.

Теперь, чтобы избежать вышеописанного казуса, в качестве шага цены нужно взять половину данного значения, т.е. 36 / 2 = 18. Это и будет актуальным шагом цены для нас, после прохождения которого будет открываться новый ордер увеличенным объемом «против движения цены».

«Чистое» ценовое движение — это движение за минусом спреда. Т.е. это максимальная величина, на которую мы можем рассчитывать, если войдем в самом его начале и выйдем в самом его конце.

4) Настало время рассчитать, какой нам нужен депозит для всего этого дела.

Максимальный размер безоткатного движения составил, как мы помним, 180 п

Трейдер открывает сделку против ценового движения каждые 18 п. Таким образом, в худшем случае (именно от него мы и отталкиваемся в расчетах) нам необходимо совершить 120 / 18 = 7 сделок прежде, чем начнется потенциальный откат. Почему 7? Потому что мы рассматриваем опять же наихудший сценарий, когда первую сделку мы совершаем вот прямо перед движением цены против нас. И уже после этого она уходит на 120 пунктов, где каждые 18 п мы успеваем открыть еще 6 сделок.

Если мы начнем покупать с наименьшего объема, то лоты наших сделок будут следующими:

1 сделка — лот 0,01

2 сделка — лот 0,02

3 сделка — лот 0,04

4 сделка — лот 0,08

5 сделка — лот 0,16

6 сделка — лот 0,32

7 сделка — лот 0,64

Если мы все это сложим, то суммарный объем получится 1.27. Вам нужен такой размер депозита, который будет способен выдержать просадку в 18 пунктов. Как вы видите на рисунке, последний ордер мы открыли на отметке в 108 п. Следовательно, именно 18 п остается до максимального значения в 120 п и именно столько пунктов в наихудшем случае должен уметь “пересиживать” депозит трейдера при открытых ранее ордерах.

Повторюсь — мы можем оперировать только прошлыми данными — они дают нам возможность примерно оценить условия, в которых мы оказываемся: как “ходит” инструмент, каков характер движений, какова их примерная величина. Поэтому, с одной стороны, никто не застрахован от события, при котором величина прошлого максимального безоткатного движения будет перебита. Однако с другой стороны трейдинг — это, прежде всего, вероятности. И лучшее, что мы можем сделать — это подготовиться к наиболее неприятному сценарию максимально хорошо + изучить условия, в которых мы торгуем. Это позволит нам одновременно и не расслабляться, и не впадать в приступы страха, ожидая безоткатное движение в 1000 п там, где цена и так крайне редко ходит без отката по 120п.

Итак, стоимость пункта при объеме в 1,27 лота = 11,1$ Как мы помним, расчет ведется с цены предпоследнего ордера. Т.е. вам необходимо будет иметь возможность пересидеть 40 п. Следовательно, 11,1*40 = 444 $. Округляем до 450 $.

Следовательно, минимальным депозитом для таких параметров будет сумма в 450 $. Учитывайте, что в каждой прибыльной сделке вы будете зарабатывать 18 пунктов объемом 0,01 лота, т.е. порядка 1,8$.

Опять же, не стоит расстраиваться раньше времени, если на данный момент не обладаете таким размером депозита. Цифры в расчетах произвольные и даны для понимания самой методики расчета. Вполне вероятно, что вы найдете валютные пары с меньшими величинами безоткатных движений, для которых размер депозита потребуется существенно меньше.

Сразу отвечу на возможные вопросы:

В: Зачем так перестраховываться? Ведь максимальное движение может вообще не возникнуть больше?

О: Представим, что мы ведем расчет от движения, меньше, чем максимальное (например, среднюю величину импульса), и оно у нас равняется 90 п. Представьте, что вы будете чувствовать, если вы 2 раз ПОДРЯД потеряете ВЕСЬ ваш депозит на движении в 100 пунктов. А если бы мы изначально перестраховались, то в обоих этих случаях, потери бы не произошло.

В: Так ведь прибыль совсем маленькая, а риск — потерять все! Есть ли в этом смысл?

О: На мой взгляд, и да, и нет. В этом нет смысла, если вы уже состоявшийся трейдер со своей торговой системой. Но в этом есть смысл, если вы хотите попробовать себя в автоматической торговле. Из всех вариантов использования системы «мартингейл» я предлагаю выбирать НАИБОЛЕЕ (насколько это вообще возможно) безопасный, перестраховочный и трусливый =) Потому что именно в этом случае мы сводим риск получения маржин-колла до минимума и расчет ведем именно от риска, а не от прибыли. В 2-х правилах трейдинга первым неспроста стоит «сохранение депозита» и лишь вторым — его «увеличение».

В: На рынке возможно все, поэтому никаких гарантий нет, что во время торговли случится еще большее безоткатное движение, чем было прежде. И нет никакой гарантии, что откаты внезапно станут меньше того, который считался минимальным ранее. Ведь так?

О: Совершенно верно. Никто не знает, как будет в будущем. Может, движения станут больше. А может меньше. А может вообще сильно не изменятся. Поэтому единственное, что мы можем — это оценить и учесть риски на основании того, что «характерно» для выбранного инструмента.

Если будут какие-то еще вопросы — пишите их в комментариях под статьей.

Никто не знает, как будет в будущем. Поэтому единственное, что мы можем — это оценить и учесть риски на основании того, что «характерно» для выбранного инструмента.

5) Когда мы знаем, какой нам нужен депозит, какой мы будем ставить «шаг цены», нам необходимо понять, как бы нам еще перестраховаться.

Дело в том, что, если утрированно, то в каждой серии сделок мы рискуем потерять весь депозит. Поэтому нам с вами необходимо, чтобы на счете (внимание) всегда оставалась минимально возможная для торговли сумма.

Почему? Потому что слишком муторно вручную останавливать советника от открытия новых ордеров, если вдруг действительно случится такое движение, которое будет больше рассчитанного ранее максимального значения. И если дать советнику в этом случае открыть еще один ордер, то это практически гарантированный маржин-колл.

В этот момент ваша жадность может начать предлагать вам такие чудо-вариант как «если открыть еще один ордер, то может случиться разворот и тогда убытка не будет вообще», но это плохой вариант, так ей и передайте. Потому что, как уже писалось ранее, в трейдинге нельзя знать заранее, а можно лишь оценивать риски.

Если мы с вами изначально решили, что готовы потерять 450$, то так тому и быть. Если мы решили не точно, то конечно нам будет хотеться надеяться на то, что «вот-вот развернется», но оно может и не развернуться и тогда вы потеряете, например, 600 или 700$. А если продолжите, то можете потерять 1000$-1200$ и т.д, т.е. ту сумму которую вы наверняка совсем не были готовы терять изначально. Потому и было написано, что для заработка потребуется железная дисциплина.

Чтобы на счете всегда оставалась минимально возможная сумма, нужно периодически выводить с него прибыль. Т.к. мы с вами сильно перестраховались, то вероятнее всего, что постепенно прибыль будет накапливаться за счет маленьких прибыльных сделок. Когда размер прибыли составит, например, 1/4 от размера депозита — его можно вывести на другой торговый счет, и пускай они там пока лежат. С этого момента вы будете знать, что при плохом сценарии вы теряете уже не 450$, а 335$, потому что 115$ уже лежат на другом вашем счете и никуда не денутся.

Чтобы на счете всегда оставалась минимально возможная сумма, нужно периодически выводить с него прибыль.

Затем, когда вы накопите прибыли в размере вашего депозита (т.е. в нашем случае 450$) — можно вообще вывести ее и таким образом продолжить торговлю без риска потерять что либо, ну и в с этого момента вы, наверное, сможете немного расслабиться 🙂

Если все же что-то пошло не так, и мы потеряли свои 450$ — не нужно расстраиваться, ведь мы были готовы их потерять и изначально знали, на что идем. «Мартингейл» — это не шутки, в конце-концов. Здесь нам на помощь приходит наша всесторонняя перестраховка, говорящая нам о том, что такой сценарий крайне маловероятен (насколько это вообще возможно говорить по части финансовых рынков). Поэтому его повторение в ближайшем будущем опять-таки крайне маловероятно. И следовательно, можно сделать еще один депозит в размере 450$ (на всякий случай — я не агитирую к этому, а предлагаю как вариант, который выведен из вышеописанных аргументов).

Далее, чтобы вообще ввергнуть любителей быстрых денег в уныние, но при этом свести к минимуму вероятность негативного развития событий, рекомендую брать как можно бОльшую выборку при оценке величины максимального безоткатного движения и минимального откатного. Использование таймфрейма при этом зависит от депозита: если готовы пережидать движения в 1000 пунктов и ловить откаты в 150, то можно смотреть широкие таймфреймы, вроде H1-H4. Если ваш депозит примерно равен той сумме, которую мы рассматривали в примере, то лучше подойдут таймфреймы М5-М15 или даже M1. Рекомендую в этом случае оценить промежуток хотя бы в течение последнего месяца. Чем больше будет промежуток, тем к большему количеству ситуаций вы будете подготовлены и тем комфортнее вам будет доверить свой депозит такому советнику. Плюс напоминаю — смотрим именно ту торговую сессию, в течение которой планируем торговать.

Рекомендуется брать как можно бОльшую выборку при оценке величины максимального безоткатного движения и минимального откатного. Чем больше будет промежуток, тем к большему количеству ситуаций вы будете подготовлены и тем комфортнее вам будет доверить свой депозит такому советнику.

Принцип работы мартингейл советников

В использовании такого рода советников есть еще одна небольшая хитрость, которую смогут применить наименее жадные трейдеры. Как мы помним, слабое место таких советников в наличии безоткатных движений на рынке.

«Нежелательная ситуация №1» — это безоткатное движение, заставляющее советник открывать все новые и новые и новые и новые ордера все более и более. ну вы поняли, все более существенными объемами, и на это просто может не хватить депозита и нас “отмаржинколлят”.

«Нежелательная ситуация №2» — это выбрать такую валютную пару или такой таймфрейм, где сами ценовые движения (даже пусть они и дают частые откаты) являются настолько длительными, что для полноценной работы советника требуется внушительный депозит, чтобы пережидать просадки.

- Безоткатное движение (ведь именно на откате мы закрываем сделки с прибылью)

- Длительность любых ценовых движений — как импульсов, так и откатов (для этих условий потребуется существенный размер депозита)

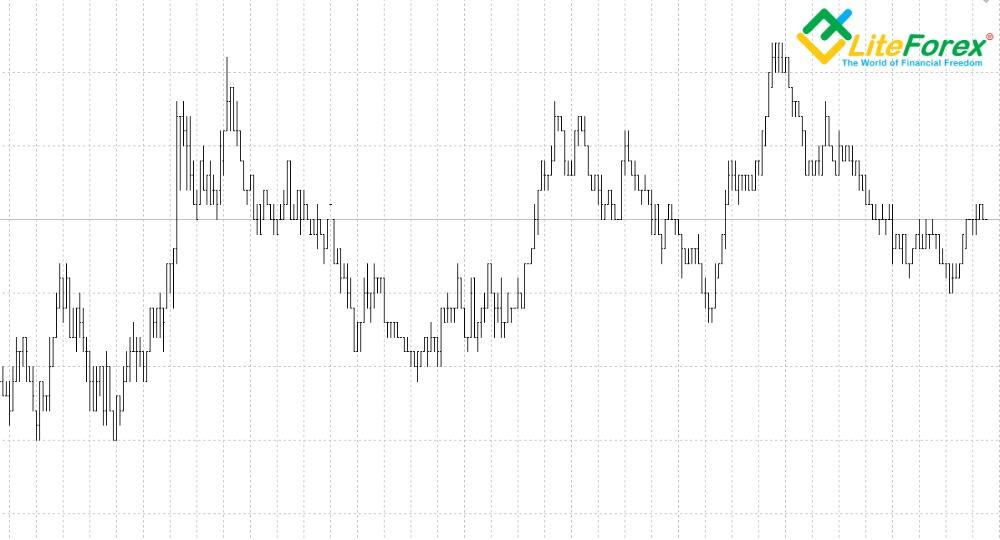

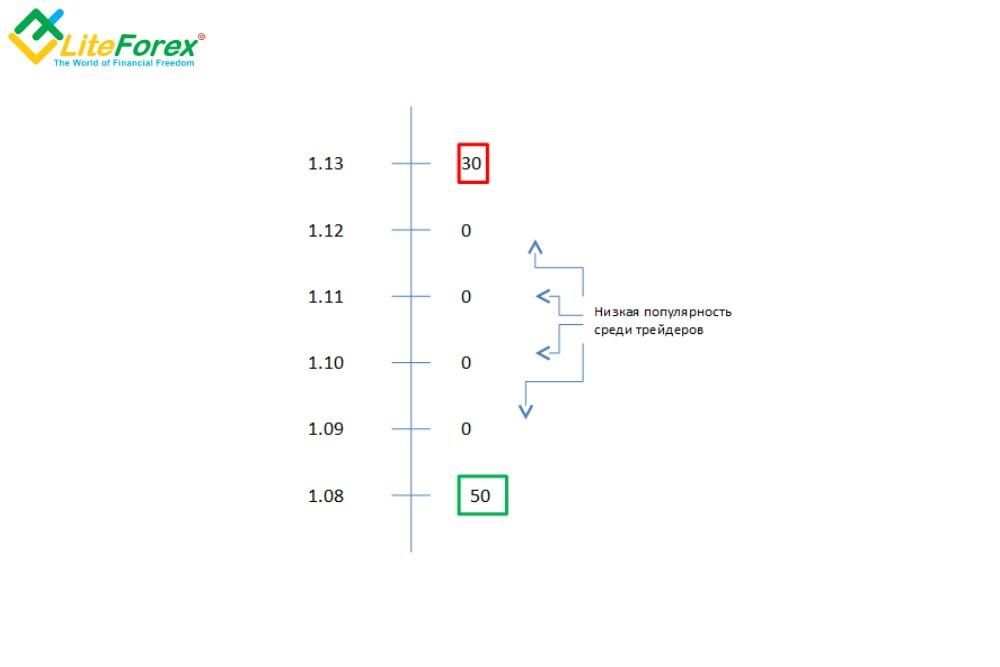

Как пример, на младших таймфреймах пара будет выглядеть так:

Мы видим вроде бы неплохие импульсы, но крошечные откаты, которые навряд ли окупят нашу торговлю.

А на старших таймфреймах пара выглядит так:

Здесь наоборот видим хорошие импульсы и хорошие откаты. Но, в этом случае придется торговать на старших таймфреймах, а это значит, что максимальная длина импульса может достигать, например, 500-600 п, а минимальный откат — 160-200 п.

Если мы увеличим шаг цены, то нам надо будет его как-то окупать нашим депозитом. Допустим, мы поставили шаг цены в 80 п (не буду учитывать спред для простоты).

Следовательно, на движении в 500 п мы откроем 500 / 80 = 6 сделок и плюс 1 в самом начале. В общем, при пережидании просадки после 7-й сделки, нам нужно будет 11,1$*160 (помним про отсечку от предпоследнего ордера) = 1776 $

С точки зрения снижения риска, наш выбор — маловолатильные движения, в идеале «флэтового» вида (как на 2-м рисунке, чуть выше).

Т.е. когда цена сначала идет в одну сторону небольшое количество пунктов, а потом идет в другую, тоже на небольшое количество пунктов. Но только желательно, чтоб это было не на старших таймфреймах.

В этом случае мы “убиваем” даже не 2-х, а целое стадо (группу. табун. ) зайцев.

1) Нам не нужен большой депозит, чтоб «пересиживать» безоткатные движения по причине их малой длительности.

2) Мы еще сильнее снижаем риск негативного сценария (т.е. отсутствия «отката» в нужное время)

3) Мы привносим в получение прибыли капельку стабильности (чуть ниже я опишу, где ее искать) и при правильном подходе можем радоваться прибыли каждое утро (упс. Спойлер)

4) Можно немного поиграться с шагом цены (для экстремалов и ценителей, конечно), чуть-чуть его уменьшив, чтоб в перспективе заработать чуть больше.

Внимание! Категорически нельзя играться с начальным размером лота! Таким образом вы просто уменьшите количество «шагов» на 1 и тем самым увеличите вероятность margin call.

Хорошо, итак: длинные движения — плохо. Редкие откаты — плохо. Короткие движения — хорошо. Частые откаты — хорошо.

Внимательный читатель, наверное, интуитивно почувствовал, что речь идет, простыми словами, о 2-х сценариях:

1) Низковолатильный флэт (когда флэт “узенький” по сравнению с остальным ценовым рисунком)

2) Низковолатильный V-образный разворот (когда цена делает букву “V” либо сверху вниз, либо снизу вверх, и чтобы разворотик был небольшой)

Что ж, давайте разбираться с волотитьностью подробнее.

Что общего у этих сценариев? Вопрос риторический. Конечно, слово «низковолатильный». Где нам искать что-то «низковолатильное»? Вопрос некорректный =) Потому что вопрос не в том, «где?», а в том, «когда?»

Краткий экскурс в ценообразование укажет нам на то, что есть лишь 2 причины низкой ценовой волатильности:

— крайне большие объемы покупателей и продавцов;

— крайне малые объемы покупателей и продавцов.

В первом случае народу, торгующего инструмент, ну настолько много, что чтобы продавить цену хотя бы на пару пунктов, нужно приобрести ну нереально много *товара*, но в таком большом приобретении просто нет нужды. Как пример, индекс S&P500.

Во втором случае цена ходит по чуть-чуть потому, что какой-то ОБЫЧНО ПОПУЛЯРНЫЙ инструмент торгует крайне мало народу. Т.е. речь не про какой-нибудь Зимбабвийский доллар, который во всем мире торгует 3,5 человека — там наоборот при покупке цена может резко взлететь или упасть, т.к. там ВООБЩЕ никого нет и никто ликвидность не поддерживает. А нас интересуют именно ликвидные инструменты, которые по неким причинам (хехе) почему-то в данное время не торгуются большим количеством людей. Именно этот вариант нас с нами и будет интересовать.

Есть лишь 2 причины низкой ценовой волатильности:

— крайне большие объемы покупателей и продавцов;

— крайне малые объемы покупателей и продавцов;

А все потому, что чтобы определить инструмент, подходящий для первого варианта, нам необходима информация об объемах, которой на Форекс нет, т.к. рынок децентрализован. Тут я хотел написать, где и как можно поискать информацию по таким инструментам, но вот просто не вижу смысла, зачем так заморачиваться, если есть вариант гораздо проще.

Во втором варианте нам просто достаточно знать ФАЗЫ АКТИВНОСТИ любого, полюбившегося нам инструмента. И поставить своего советника работать именно тогда, когда эта активность низкая (маленькие движения, маленькие откатики, маленькая, но стабильная прибыль).

Итак, простыми словами, нас просто интересует, когда ЛИКВИДНЫЙ инструмент торгует МАЛО (по сравнению со средним значением) народу. Опять же простыми словами, мало народу торгует тогда, когда большинство торговцев спит (в прямом смысле).

Для советника на “мартингейле” нас интересует время, когда ЛИКВИДНЫЙ инструмент торгует МАЛО (по сравнению со средним значением) народу.

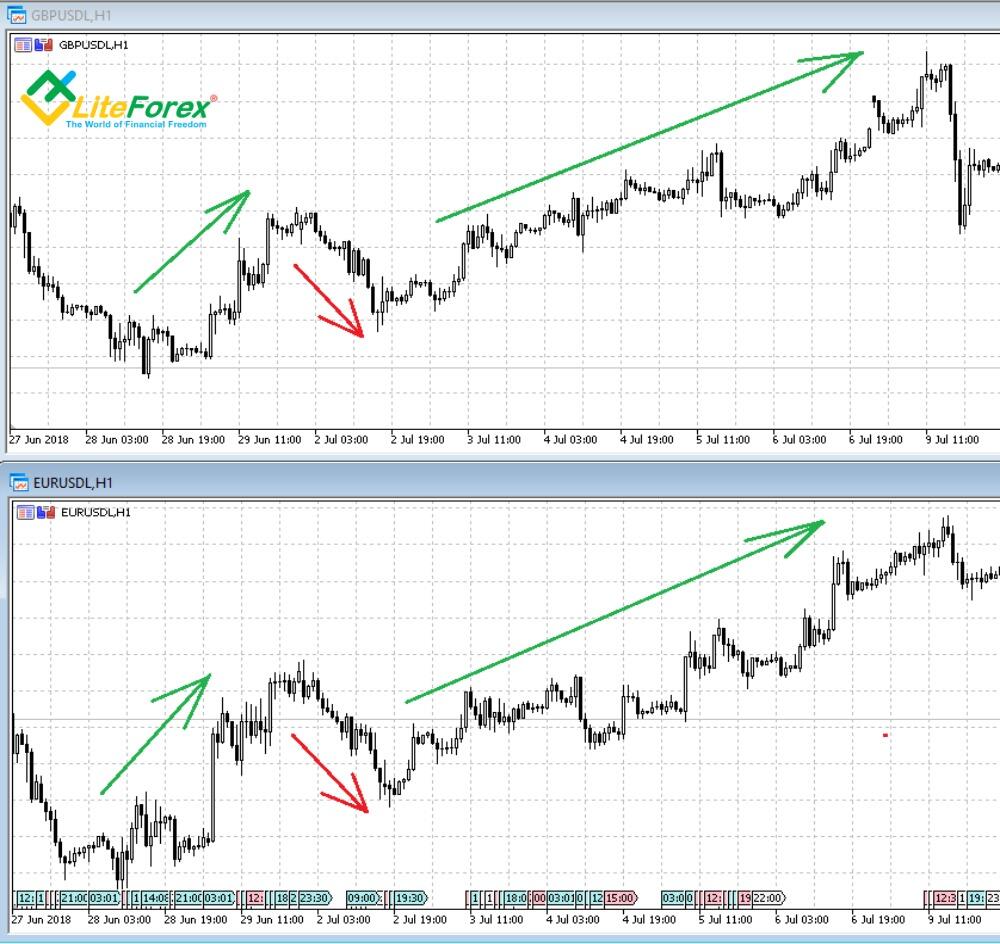

Точно так же можно оценить и другие валютные пары:

— USD/JPY будет затихать во время тихоокеанской сессии (в европейскую не будет, потому что там за счет корреляции с EUR/USD есть сильное влияние на доллар),

— AUD/USD будет затихать в азиатскую и т.д.

Чтобы опять-таки не усложнять, предлагаю пока что остановиться на EUR/USD. Потом, когда вы «наметаете глаз» и поймете, какие движения нам следует искать — можете сами открыть любой график любой валютной пары и найти, в какое время они обычно бывают.

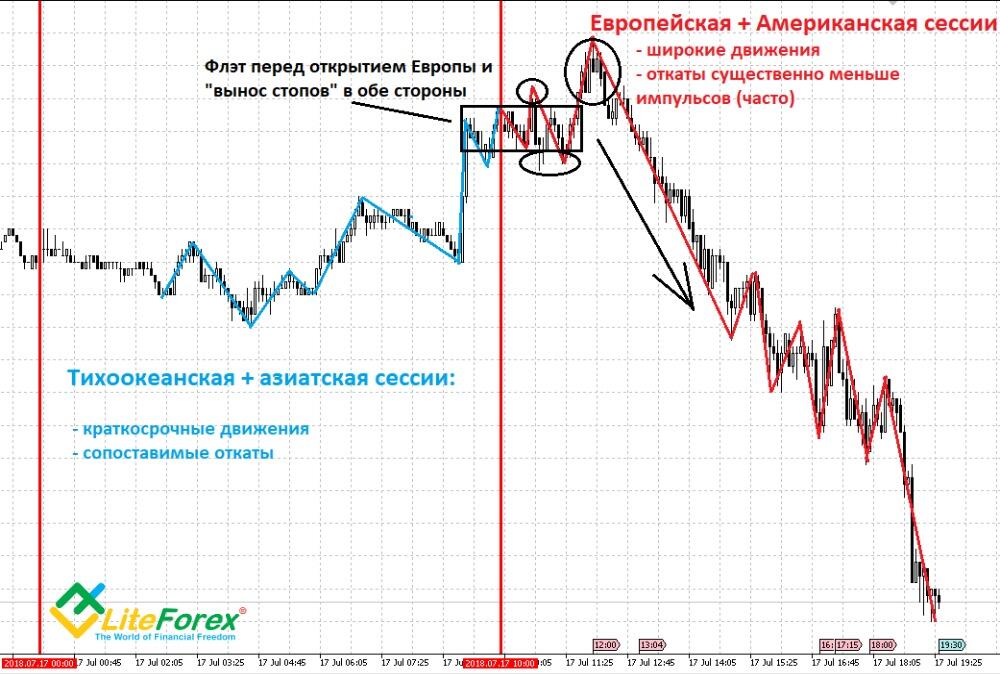

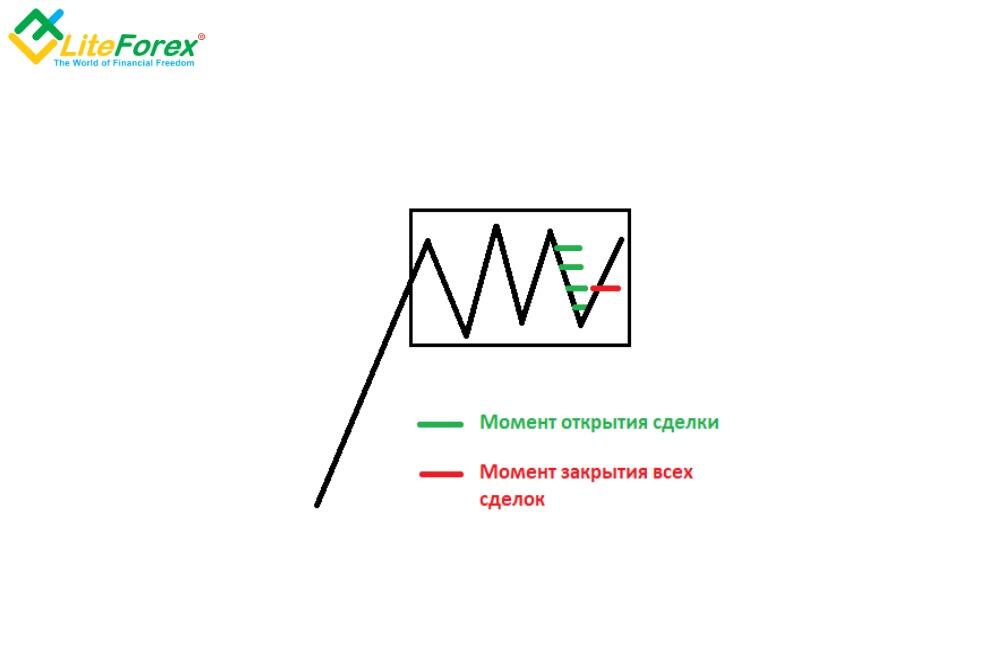

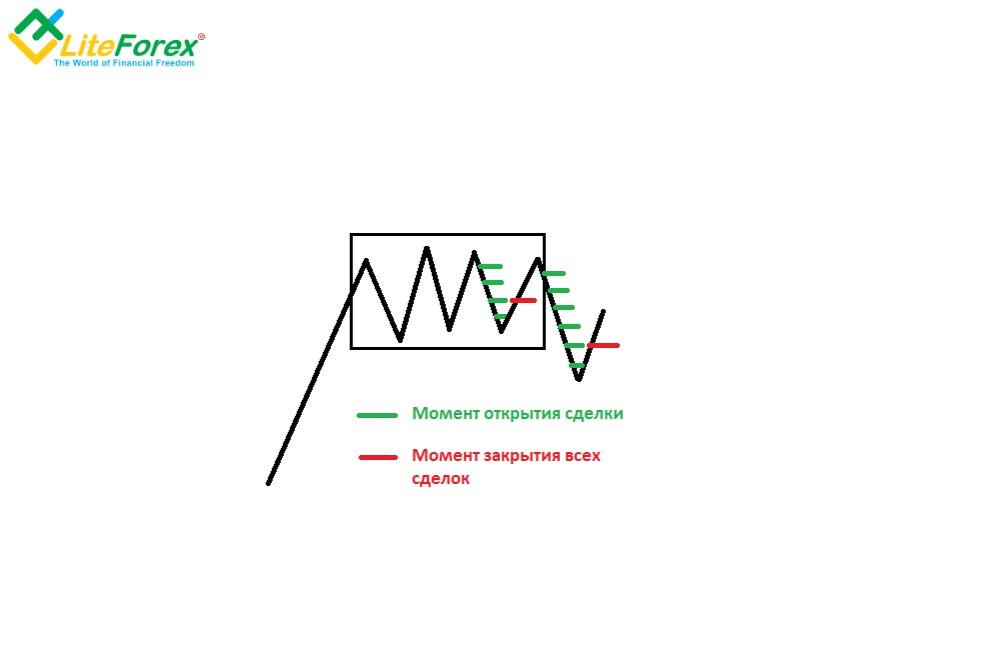

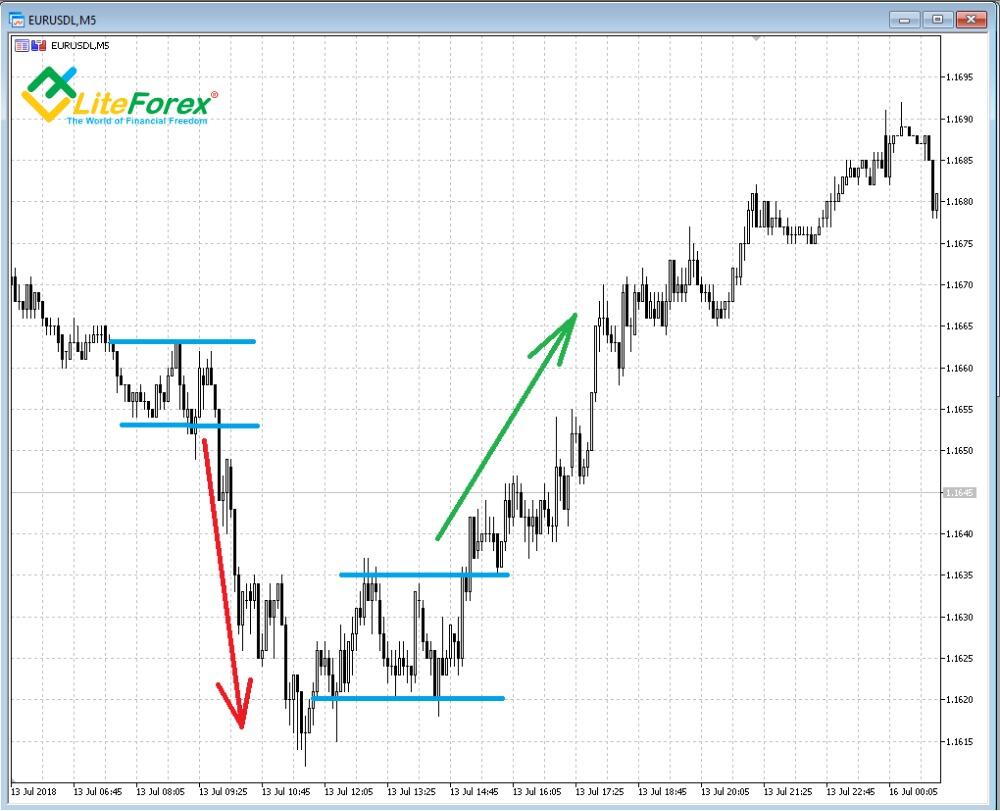

Идем дальше. Если вы обратите внимание на скриншот, то увидите, что в подавляющем большинстве случаем во время «рыночной неактивности» цена ведет как раз теми 2-мя способами, которые нам и нужны:

1) Низковолатильный флэт. Уточнение: речь не идет о флэтах шириной 4 п при спреде в 3 п. Нас интересуют более-менее широкие именно для данного торгового времени.

2) Низковолатильный V-образный разворот — тут поинтереснее. Он, как правило ,случается уже ближе к концу фазы неактивности. К примеру, на EUR/USD он часто случается перед/во время открытия европейской сессии. Обычно объясняется это тем, что народ навыставлял стопов над верхней и под нижней границей флета, и их как бы снимают, потому цена и идет сначала в одну сторону, потом в другую, чтоб убыток получили и хитрые покупатели и хитрые продавцы =)

Посмотрим, что было на предыдущем рисунке:

Здесь мы видим, что “вынос стопов” довольно-таки запоздал, и основное движение началось позже. Такое тоже бывает. Трейдинг — не точная наука 🙂

По факту, конечно, никто не знает, действительно ли там “вынос стопов” и вообще почему так случается, да нам это и не нужно. Достаточно того, что происходит такое довольно часто, и вы можете сами в этом убедиться, отмотав график назад.

Таким образом, в течение низковолатильного флета, мы получаем движение вверх и движение вниз, т.е. то, что нам и надо — наш советник наоткрывает ордеров на одном движении, а потом позакрывает их на противоположном, вот и все.

В течение V-образного разворота то же самое — пока снимают стопы у одних товарищей — наш советник открывает ордера, а когда цена идет в противоположную сторону — советник их закрывает.

Поэтому, на мой взгляд, неплохим вариантом будет просто включить советник в начале фазы НЕАКТИВНОСТИ. Если к ее концу у нас прибыль — просто выключаем советник со спокойной совестью. Если же к ее концу советник наоткрывал ордеров и еще не закрыл — можно попробовать дождаться периода «снятия стопов» и после получения прибыли — выключить (как на рисунке выше).

- Если к ее концу у нас прибыль — просто выключаем советник со спокойной совестью.

- Если же к ее концу советник наоткрывал ордеров и еще не закрыл — можно попробовать дождаться периода «снятия стопов» и выключить после получения прибыли.

В идеале следует выключить советник сразу после окончания фазы рыночной неактивности. Ожидание «снятия стопов» — это, так сказать, перестраховочный вариант, если в текущий момент у вас не зафиксирована прибыль. Фактически, это уже торговля в период высокой волатильности, а значит повышается вероятность безоткатного движения, что увеличивает риски. Поэтому безопаснее не ждать, что снятие стопов обязательно произойдет в обе стороны, потому что такой сценария — не есть нечто гарантированное. Стопы могут снять только в одну сторону, к примеру, и полететь. Но для наших целей нам вполне достаточно ОДНОГО снятия стопов, чтобы просто ЗАКРЫТЬ позиции с прибылью и уйти с рынка. Обратите внимание на предыдущий рисунок: для закрытия покупок в прибыль нам достаточно лишь небольшого движения вверх (место закрытия сделок показано красной черточкой). Следовательно, не нужно ждать ни подхода цены к верхней границе флэта, ни, тем более, “снятия стопов” сверху.

Тут, как в гостях — чтобы вас были рады видеть еще раз, нужно уметь вовремя уйти =)

Подводим итог работы советника на мартингейле

1) Торгуем только если есть сумма, которую будет не жалко потерять;

2) На счете всегда должна быть минимально возможная для торговли сумма, не больше. Избыток переводим на другой торговый счет.

3) Обязательно рассчитываем максимальное безоткатное движение и минимальный откат. Исходим из этих данных для расчета «шага цены» и величины депозита;

4) Приоритет — низковолатильному флэту и низковолатильным V-образным разворотам после него

5) Ищем ликвидные инструменты и торгуем на них в периоды низкой активности

6) Не жадничаем и вовремя уходим с рынка.

Цель — небольшая, но стабильная прибыль, которую мы получаем в понятных нам рыночных условиях.

Краткосрочные советники: «скальперы» и «пипсовщики»

Я объединил их в одну группу, потому что, как правило, суть их работы примерное одна и та же. Различие кроется в величине стоп-лоссов и тейк-профитов, которое тоже не является существенным.

Для тех, кто вдруг не знает, скальпинг — это не только «краткосрочные сделки». Суть скальпинга — именно в «срезании импульса» (что следует из английского scalp), т.е. попытке зайти в момент зарождения импульса и выйти при первых признаках затухания. При этом сам импульс может быть хоть на D1 и занимать 1000 пунктов. Но по части советников, скальперами называют именно те, которые совершают краткосрочные сделки на малых таймфреймах.

По части советников, скальперами называют именно те, которые совершают краткосрочные сделки на малых таймфреймах.

Таким образом, суть «краткосрочных» советников можно обозначить так: у ваших сделок будет довольно маленький стоп-лосс, довольно маленький тейк-профит, и сделок этих будет много.

Давайте сразу пройдемся по преимуществам и недостаткам такого подхода.

Преимущества советников для скальпинга

1) Как правило, понятный алгоритм заключения сделок — либо там индикаторы, либо ценовые уровни, либо паттерны Price Action (по-простому — это свечки определенного вида, которые вроде как говорят о явном преобладании бычьих/медвежьих настроений в текущем моменте). Уточню, что «торговля в каналах» и «торговля во флэте», которые часто используются для заключения сделок данными советниками, тоже относится к «торговле от уровней».

2) Можно начать с супер-маленького депозита. Для открытия и удержания сделок потребуется ну совсем капелюшка средств на счете.

3) При нежадном подходе — минимальные убытки. Вы можете поставить такой советник на маленький депозит и даже при плохом сценарии будет очень сложно его быстро слить, даже если все подряд сделки будут убыточны (а это крайне маловероятно, так же как и 100% прибыльных сделок). Исключение — если вы все-таки жадный, и пытаетесь торговать таким советником в период выхода важных новостей. Почему это не есть хорошо — смотрите в разделе «недостатки».

4) При жадном подходе — можно заходить очень большими объемами даже на маленьком депозите, и вот почему:

Тейк-профит — 4 п.

Зайдя лотом 0,1 (а это крайне большой объем для такой суммы) и получив стоп мы потеряем (барабанна дробь) 2$, а в случае тейк-профита заработаем аж 4$, что составляет 10 и 20 % от депозита соответственно. В одной сделке. Круто, да? Но не спешите представлять себя на яхте, пока мы не разберем недостатки.

Недостатки советников для скальпинга

Их меньше, но они существенные.

1) Крайне большая зависимость от спреда. Если ваш стоп составляет 2 п, а тейк профит — 4 п, то фактически, чтобы зафиксировать прибыль вам нужно ценовое движение (4п+спред) а чтобы поулчить стоп-лосс — достаточно движения 2п или вообще кратковременного расширения спреда на эти 2п.

Прибавляем сюда вероятность расширения спреда (если вы не работаете на счете с фиксированным спредом), и грустные глаза трейдера становятся еще более грустными.

2) Сильное влияние проскальзываний и реквот. Здесь как раз речь про торговлю в такое время, когда высока вероятность повышения волатильности ценовых движений, например: выход важных экономических новостей, открытие Европейской сессии, открытие Американской сессии. (рисунок)

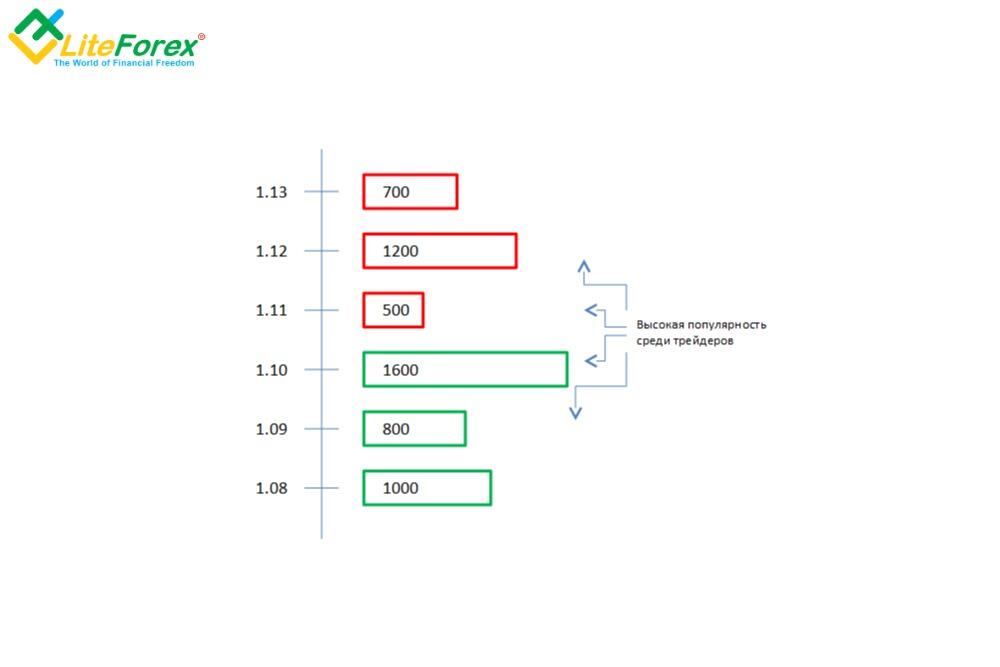

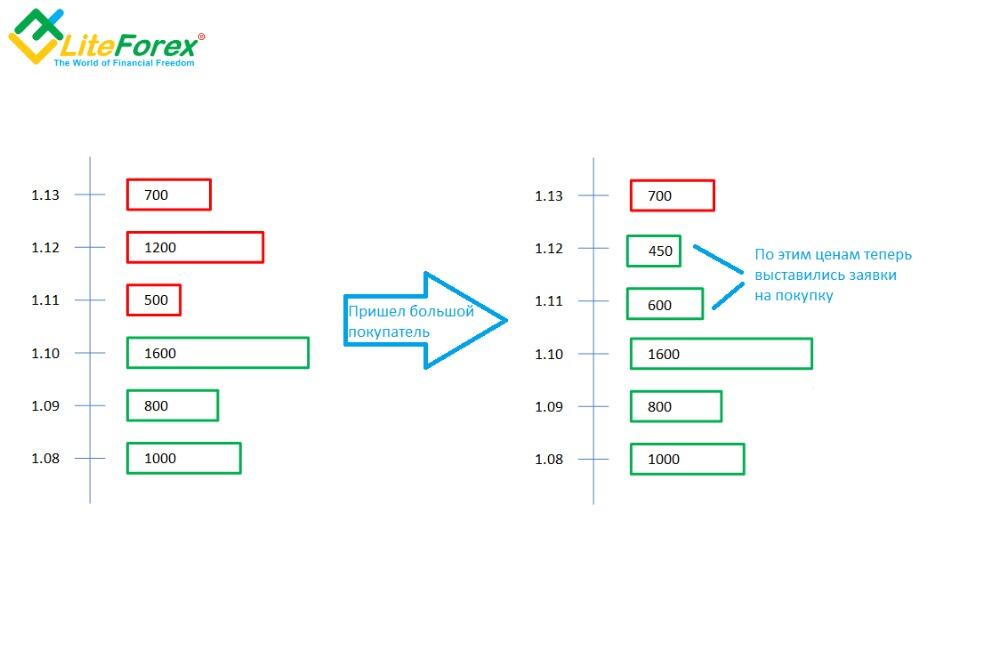

Немного о том, почему вообще случаются проскальзывания. Представьте рынок не в виде графика, а в виде некоего количества продавцов и некоего количества покупателей, желающих, соответственно, купить и продать товар по нужным им ценам.

К примеру, если вы видите спред 1.10-1.11 (цифры произвольные) — это означает, что из всех имеющихся продавцов, наилучшую цену для вас (как для покупателя) предлагает тот, кто желает продать по 1.11 ,а остальные хотят продать тот же товар дороже. Все как на обычном продуктовом рынке. По той же схеме, наилучший для вас покупатель будет по цене 1.10, а остальные хотят купить у вас товар по более низкой цене. Ну а здесь аналогия с тем, как вы даете объявление о продаже какой-то вещицы: вам звонят всякие люди, и вы выбираете того, кто из них меньше всего с вами торгуется =)

На рисунке красными прямоугольниками показаны заявки продавцов, а зелеными — покупателей. Цифрами показан объем заявок: например, по 1.11 предлагается 500 млн евро на продажу, а по 1.09 — 800 млн евро на покупку. Приписка “высокая популярность среди трейдеров” говорит о том, что объемы торгов большие, а значит риск проскальзываний и реквот минимален.

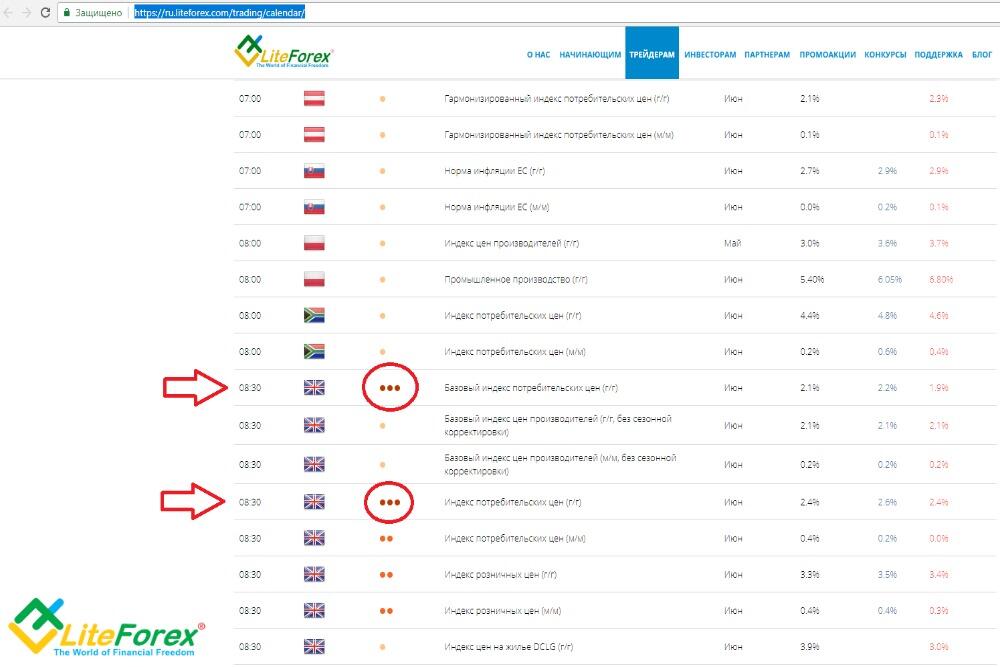

В момент выхода новостей (календарь новостей можно посмотреть по ссылке: https://www.litefinance.org/ru/trading/calendar/) или открытия Европейской и Американской сессий происходит одно из двух:

Вариант №1 — заявки отодвигаются подальше от текущей цены, образуя некий «вакуум» ликвидности.

И если ранее вы могли купить товар по 1.11, то теперь вы не можете купить его дешевле, чем 1.13 — именно по этой цене есть хоть что-то на продажу.

Приписка “низкая популярность среди трейдеров” говорит о том, что объемы торгов маленькие, а по некоторым ценам вообще нет заявок на покупку и продажу. На таком инструменте или в такой период лучше воздержаться от торговли.

Вариант №2 — на рынок приходит большой объем и сметает всех участников в одном направлении. Результат, в принципе, тот же самый, что и выше — до этого вы могли купить по 1.11, а теперь можете только по 1.13, потому что всех продавцов по более интересным ценам выкупил этот крупный покупатель, и теперь там нули.

Возможно, кто-то спросит: «Но почему? Вакуума ликвидности ведь не было.» Все верно, но согласно правил финансовых рынков, приоритетом исполнения пользуются заявки с бОльшим объемом. Простыми словами, если вы и какой-нибудь фонд одновременно отправите заявку на биржу, то по лучшим ценам исполнят сначала его, а вам достанутся те цены, которые будут после. Увы и ах =) Но не нужно паниковать, мы ведь потому и трейдеры, что можем выбирать наилучшее для нас время торговли, т.к. не обязаны постоянно находиться в рынке.

Согласно правил финансовых рынков, приоритетом исполнения пользуются заявки с бОльшим объемом

Далее. Почему эти вещи влияют на работу советника? Дело в том, что советник выставляет маленькие стоп-лоссы и маленькие тейк-профиты. Стоп-лосс по типу исполнения является рыночным ордером (market order). Если вы выставили стоп-лосс на значении 1.11 перед открытием сессии, затем на открытии сессии перед вами по той же цене лезет исполняться фонд со своим большим объемом, то ваш стоп-лосс сработает не по 1.11, а по той цене, когда этот фонд закончит свою закупку. На рисунке выше ваш стоп-лосс был бы исполнен по 1.13 — вы бы покупали после большого участника у ближайшего доступного продавца.

Следовательно, весь просчитанный вами риск-менеджмент (Например, если из 10 сделок у вас по тестам получается 5 убыточных со стоп-лоссом 2 п каждая и 5 прибыльных с тейк-профитом 3 пункта каждая) моментально накрывается и становится неприменимым к реальности. Потому что в одной сделке с таким проскальзыванием ваш стоп-лосс будет не 2 п (как вы предполагали и на чем строили свои расчеты), а все 5-10, к примеру.

Принцип работы с советниками для скальпинга

Ок, подытожим по торговым роботам для скальпирнга и пипсовкии. Нелишним будет повториться, что доверяя свои средства советнику, нам крайне необходимо свести риски к минимуму. Чтобы сделать это при использовании «пипсовщиков» и «скальперов», нам потребуется:

1) «Спокойное время» для торговли. Идеально для этого подойдут:

— Азиатская и тихоокеанская сессии. Внимательно смотрите на спред того инструмента, на котором планируете торговать это время. Спред не должен быть выше, чем в дневное время, иначе он слишком сильно будет влиять на ваш финансовый результат (а если он будет превышать стоп-лосс, то торговля вообще будет лишена смысла)

— «Обеденное время европейской сессии». Это примерно 12.00-14.00 по Московскому времени. Все еще ликвидное время (читай — «маленький спред»), но при этом, как правило, спокойные, «флэтовые» движения.

2) Ликвидные финансовые инструменты. Здесь тоже речь про спред. Если утрированно, нет никакого смысла торговать пипсовщиком или скальпером со стоп-лоссов в размере 2 п на валютной паре, где спред равен 10 п, к примеру.

Отлично для этого подойдут такие пары из категории «мажоров», как : EUR/USD, USD/JPY. Можно торговать и на остальных «мажорах», но там спред хоть чуточку, но повыше, имейте в виду.

3) Самое важное: изучите алгоритм, согласно которого пипсовщик/скальпер заключает сделки. Это нужно хотя бы для того, чтобы впоследствии, когда у вас будет достаточно опыта, изучить целесообразность величины стоп-лосса и тейк-профита и, если нужно, подкорректировать его согласно вашего понимания рынка и/или текущих рыночных условий. К примеру, спред может возрасти, но и волатильность тоже может стать больше. В таком случае, целесообразно будет увеличить стоп-лосс, допустим с 2 п до 4 п, а тейк-профит — с 4 п до 8 п, не нарушая суть торговой системы, заложенной в советник.

Одним из популярных советников этой категории является “стенобой”. Кстати говоря, он может быть использован и на более старших таймфреймах.

Мультивалютные советники

На самом деле, данная категория торговых советников форекс является опциональной ко всем остальным. Мультивалютным может быть любой из рассмотренных выше типов советников.

Суть мультивалютности в том, что «по умолчанию» он допускает работу на нескольких валютных парах.

В силу самой специфики торговли на форекс, большинство советников адаптируются к валютным парам с наименьшем спредом, т.е. к категории «основных» или «major». Потому как в целом нет смысла увеличивать торговые издержки, торгуя на «экзотических» валютных парах, на которых спред будет съедать половину вашего стоп-лосса (в лучшем случае). Однако мультивалютностью в описании чаще всего хвастаются те советники, которые могут торговать на необычных сочетаниях валют, вроде EUR/JPY и AUD/CAD и т.д.

Кто-то любит говорить, что основные валютные пары им не нравятся, и что у этих трейдеров есть «та самая, одна-такая любимая валютная пара» среди экзотических сочетаний валют — она и «ходит» так как надо, и «понятнее» и «предсказуемее» и «душа к ней больше как-то лежит» и т.д., и все эти преимущества вроде как окупают завышенный спред. Но, по моему субъективному мнению, это заблуждение: если в моменте у трейдера не поулчается торговать на парах с лучшими торговыми условиями и при этом получается торговать на валютной паре с худшими торговыми условиями, значит там, скорее всего, просто хорошая для его стратегии рыночная ситуация, которой сейчас нет на других валютных парах (и которая рано или поздно изменятся, а результаты станут хуже). Таким образом, трейдер пытается «урвать, пока дают», но с таким подходом заработок никогда не станет стабильным, потому что нет желания разбираться с рынком в целом и адаптировать свою стратегию ко всем возможным рыночным условиям, а не только к «удобным».

Если вам нравится AUD/CAD или что-то еще «эдакое», то предлагаю вам просто открыть любую такую пару (тот же AUD/CAD) и посравнивать ее график с графиками «основных» валютных пар. Уделив этому некоторое время, вы, скорее всего, сможете найти аналогичный типаж ценовых движений среди «основных» валютных пар, что позволит вам сэкономить на спреде.

По части же советников, как уже упоминалась ранее, наша цель — сокращать риски. В данном случае, чем меньше мы платим за заключение сделки (открытие-закрытие, то есть тот самый спред), тем меньше риск негативного результата по итогам серии сделок.

Мое мнение — если торгуем роботом, лучше сосредоточиться на парах с минимальным спредом.

С валютами разобрались, идем далее. По части мультивалютности, стоит разобрать такое понятие как корреляция.

Корреляция — это «схожесть» поведения цены одной валютной пары с другой.

Открываем мы, допустим, график EUR/USD и параллельно открываем график GBP/USD. Похожи? Если да, значит прямая корреляция, т.е. когда одна пара растет, то и другая пара растет схожим образом.

Теперь открываем график EUR/USD и параллельно открываем график USD/CHF. А теперь похожи? Если да, но «зеркально», значит обратная корреляция, т.е. одна пара растет, а другая пара падает, тоже схожим образом.

Конкретных рекомендаций по определению того, насколько между валютами «прямая» корреляция» и насколько — обратная, я дать не могу. Вы можете просто определить это «на глаз», а можете воспользоваться специальными индикаторами, вроде (перечислить индикаторы), которые точно вам скажут, насколько какие валютные пары похожи.

Корреляция — это «схожесть» поведения цены одной валютной пары с поведением цены другой валютной пары.

Итак, что нужно помнить, если вы решили включить мультивалютного советника «на полную мощность» и использовать его на нескольких валютных парах.

1) Когда вы определили, какие пары между собой коррелируют (сюда входит и прямая, и обратная корреляция), перед применением мультивалютного советника вам нужно будет отфильтровать только те, которые НАИМЕНЕЕ скоррелированы как в прямую, так и в обратную сторону.

Если же вы будете использовать советник на валютных парах с прямой корреляцией, то вы, грубо говоря, будете торговать завышенным лотом (как будто вы торгуете не 0,01 на EUR/USD и 0,01 на GBP/USD, а просто 0,02 на EUR/USD), потому что сделки будут исполняться схожим образом из-за схожести движений. Если вы будете использовать советник на валютных парах с обратной корреляцией, то прибыли советника на одной паре в общем и целом будут компенсироваться убытками советника на другой паре, и все это за минусом спреда на обеих валютных парах.

2) Необходимо рассчитать риск-менеджмент из учета количества торгуемых валютных пар. Т.е. если вашего депозита хватало бы для торговли лотом 0,03 на одной валютной паре, то при использовании советника на 3-х валютных парах, на каждом из них следует ставить объем 0,03 лота / 3 вал. пары = 0,01. Потому что нагрузка на ваш депозит будет, по сути, тройная (в данном примере).

В принципе, все опять упирается в риск-менеджмент:

1. берем наш депозит

2. разделяем его на несколько различных (!) инструментов

3. Подбираем для каждого из них свой торговый объем

Одним из представителей мультивалютных советников является “night owl”, работающий на Азиатской сессии. На мой взгляд, то, что нужно для неторопливого теста и приобретения опыта автоматической торговли.

Теперь настало время рассказать про «не совсем честный» вид советников, за использование которого ни один брокер вас, что называется, «по головке не погладит», переходим к рассмотрению арбитражных советников.

Арбитражные советники

Что ж поделать, такой тип советников есть, а значит нужно его описать. Используйте, что называется, на свой страх и риск. Лично я бы этим заниматься не рекомендовал и чуть ниже объясню, почему.

Итак, «арбитражные советники» — такой тип советников, который работает как бы одновременно у 2-х брокеров — у «быстрого» брокера и у «медленного» брокера. Бывает так, что один брокер предоставляет ценовую котировку быстрее, чем другой: к примеру, цена на форекс выросла с 1.0200 до 1.0210. Один брокер показал это изменение спустя 0,1 сек., а другой — спустя 0,3 сек.

Цель арбитражного советника состоит в том, чтобы успеть отследить это ценовое изменение цены у «быстрого брокера» и зайти в ТОМ ЖЕ НАПРАВЛЕНИИ у медленного брокера ДО того, как он спохватится. Т.е. получается, что мы в течение доли секунды знаем, «куда пойдет цена» у медленного брокера, и пытаемся этим воспользоваться в своих личных целях. На бумаге звучит как способ быстрого обогащения, не так ли? 🙂

Чтобы использование таким типом советников имело смысл, вам потребуется:

1. Крайне сильный компьютер и достаточно сильный интернет, чтобы суметь воспользоваться этим шансом. В противном случае даже небольшое запоздание по любой из этих причин лишает смысла использование этих советников, потому что у брокеров, как правило, на вооружении тоже стоят довольно существенные мощности, с помощью которых «поставляются» ценовые котировки, и их цель, само-собой, максимально снизить время этого запоздания.

2. Минимально возможный спред. Советник будет заходить рыночными ордерами. Это значит, что если цена изменилась у «быстрого» брокера на 1п, а у медленного брокера спред составляет 2п, то закрытие позиции будет для вас с убытком (тут пример с рисунком). Следовательно, выход из ситуации такой:

— Тип счета выбираем с «плавающим спредом». Счета с фиксированным спредом, как правило, не дают достаточно маленький спред. С плавающим же спред зависит от времени торговли — сужается в «популярное» время и расширяется в «неликвид»

— Торговля только в ликвидное время (когда много народу спред максимально узкий). Т.е. про ночную торговлю сразу же забываем. Ликвидное время — первые 2 часа Европейской сессии и первые 2 часа Американской сессии (кто самостоятельно найдет и сопоставит это время со своим часовым поясом — тот на пути к тому, чтобы стать профессиональным трейдером)

— Постоянный мониторинг выхода новостей. Как известно, во время новостей спред катастрофически расширяется. Если советник решит зайти во время новости (а он наверняка решит), то результатом может быть катастрофический для вашего депозита убыток при закрытии позиции. Ситуация та же самая по своей сути, что и при торговле в неликвидное время. Помните — для получения прибыли нам нужен как хороший вход в сделку, так и хороший выход.

— Потребуется специальная программа, отслеживающая обоих брокеров и работу советника на них. Обычно, она предоставляется вместе с советником, и этих программ довольно много, поэтому данный вопрос также идет для читателя в самостоятельное изучение. Однако, если будут какие-то вопросы — пишите в комментариях, попробуем вместе разобраться.

3. Тестирование, тестирование, и еще раз тестирование. Ниже перечисляю условия, в которых имеет смысл протестировать советник:

— Ликвидное время (самые лучшие условия. Если в них советник не работает — можно сразу его выкидывать)

— Время со средней ликвидностью (Это Европейская и Американская сессия в целом, кроме первых 2-х часов, которые максимально ликвидны). Если работает — отлично, т.к. данное время добавит вам «вариативности» и расширит возможности для заработка

— Ночное время (Азиатская и тихоокеанская сессия). Если найдете быстрого и медленного брокера, предоставляющего узкий спред в ночное время — это вообще рай для такого типа советников. Просто включаем на ночь, уходим поспать, просыпаемся и видим (в идеале) на счете честно (ну, как сказать) заработанную (тут сомнений быть не может, все-таки надо все грамотно настроить) прибыль (если условия по спреду действительно хорошие).

— Новостное время (Тут речь о выходе «важных» новостей — с 3-мя «звездочками».

Самое хардкорное, но и потенциально самое «хлебное» время. Честно говоря, не думаю, что у каких-то брокеров во время новостей спред не расширяется сильно, но все же можете поискать. Если найдете, то это вообще райский рай: движения во время новостей будут резкими и сильными, а следовательно, запаздывание может быть существенным + прибыль гораздо бОльшей, чем 1-3 п в стандартное, даже ликвидное время.

Резюмируя, берем эти условия и тестируем сверху вниз. Если в какое-то время советник «косячит» — на это время просто его отключаем, как подсказывает нам здравый смысл.

Теперь обратная сторона монеты:

1. Разумеется, большинство «хитрых ходов» за время существования Форекса для частных лиц давно изучено, а меры по пресечению опробованы и внедрены. Те брокеры, которые довольно давно существуют, пользуются популярностью как раз благодаря качественному предоставлению услуг для клиентов, что предполагает предоставление котировок с минимальным запаздыванием и, как следствие, совершенствование своего оборудования для этих целей. Поэтому в текущих условиях найти быстрого и медленного брокера довольно затруднительно. Да, могут быть моменты и периоды, когда один брокер чуть медленнее, а другой чуть быстрее, но эти периоды опять-таки нужно отслеживать.

2. Как следствие пункта 1, может возникнуть ситуация, когда «быстрый» брокер и «медленный» брокер могут «поменяться местами». Здесь уже нужно проверять свойства советника — может ли он «работать в 2 стороны», подстраиваясь под такую ситуацию или нет.

3. В регламенте большинства брокеров прописаны параметры ведения торговли, направленные как раз на предотвращение торговли арбитражными советниками, среди которых:

— Ограничение на время существования открытой позиции (как правило, не менее 1 минуты). Свойством арбитражных стратетий наоборот является крайне малое «удержание» сделки, поэтому даже если удастся по итогам торгов получить прибыль — с большой вероятностью прибыльные сделки могут быть просто аннулированы согласно даного пункта

— Ограничение на минимальную величину тейк-профита. Тут фишка в том, что у арбитражных стратегий опять-таки крайне маленькие тейки, если, конечно, вы не торгуете во время новостных движений — там может быть и побольше. Но если большинство ваших сделок будет закрыто с прибылью в районе 1-2 пункта — скорее всего, их также не минует участь аннулирования результатов согласно данного пункта.

— Прямой запрет на использование арбитражных систем. Здесь, думаю, комментировать не нужно.

4. Есть также техническая сторона, которая может помешать вам даже если вы найдете лояльных брокеров с нужной разницей между их котировками. К примеру:

— Реквоты. Если вы, например, отправите приказ на покупку «медленному» брокеру вслед за ростом цены у быстрого брокера, есть вероятность, что ваша сделка у «медленного» брокера не успеет исполниться. Схема такая:

1. Вы отправляете медленному брокеру приказ на покупку по 1.0200, т.к. у быстрого брокера цена уже 1.0202,

2. Пока ваш приказ идет на сервер медленного брокера, он получает свежую котировку по 1.0202

3. Ваш приказ на покупку по 1.0200 приходит на сервер к «медленному брокеру». Он не может его исполнить по цене 1.0200, потому что текущая цена у него уже 1.0202

4. Он предлагает вам исполнить ваш ордер по 1.0202, но момент-то уже упущен;

Чтобы такого избежать, как уже писал выше, необходим мощный компьютер, супер-интернет и шустрое программное обеспечение в комплекте с арбитражным советником и дилинговым центром, который еще не набил шишек.

Иначе запаритесь нажимать «отмена» в таких случаях =) Там еще звук во время реквот такой противный, бррр…

— Проскальзывания. У «арбитражников», как правило, очень короткие стоп-лоссы (если вообще есть). Поэтому если советник открыл позицию, к примеру, на покупку по цене 1.0202, выставив стоп-лосс по цене 1.0200 (2 пунктика), и в это время на рынке будет сильное движение вниз, то стоп-лосс по сделке может получиться гораздо больше (механизм мы разбирали в теме о советниках-скальперах). Исходя из этого, рушится весь риск-менеджмент: потребуется гораздо большее количество прибыльных сделок, чтобы окупить результат вот таких вот убытков, величина которых, по сути своей, непрогнозируема. Подробнее о том, почему стоп-лосс может сработать по более «худшей» цене, вы можете ознакомиться в этом видео).

Повторюсь, решайте сами, но я считаю, что проще и спокойнее использовать другие типы советников, учитывая их многообразие и легальность получения прибыли с их помощью. Я понимаю, что, наверное, в каждом человеке сидит желание «обмануть систему», поэтому здесь нужно сделать выбор, что для вас приоритетнее — спокойное планомерное изучение тонкостей заработка на Форекс или вероятность более быстрого обогащения с риском «попасться» и не получить ничего, впоследствии начиная все сначала.

Советник Trade arbitrage относится к классу арбитражных и для его корректной работы, как уже говорилось ранее, потребуется довольно мощная аппаратура.

Если все вышеописанные типы советников были, так скажем, для любителей авантюр, то их нижеперечисленные «коллеги» подойдут для любителей спокойного и неторопливого трейдинга. Замечу, что между «авантюристом» и «неторопыгой» по части трейдинга нет градации по части профессионального развития — история знает как прибыльных любителей скальпинга, так и прибыльных средне- и долгосрочников. Как и везде, вам, дорогой читатель, следует попробовать все и выбрать то, что «ближе».

По мне арбитраж — это чистой воды читинговая система, а не честный трейдинг, и я ее не поддерживаю во первых по идеологическим причинам, во-вторых из-за риска остаться ни с чем, кроме как потраченным временем.

Трендовые советники

В общем и целом, суть алгоритма трендового советника довольно проста — это открытие довольно небольшого (по сравнению с вышеперечисленными типами) количества сделок в направлении тенденции. Тонкий момент заключается в том, что до сих пор нет никаких четких параметров определения тренда и его смены, независимых от конкретного трейдера. Вы можете легко в этом убедиться, зайдя на любой тематический форум и посмотрев на баталии о том, «покупать» сейчас или уже/еще «продавать» =) Ну, мы отвлеклись.

Как вы понимаете, в основу таких советников могут быть заложены различные способы определения тренда, поэтому не стоит удивляться, если для вас тренд еще «вверх», а советник уже открывает сделку на продажу. Главное — это понимать сам механизм, лежащий в основе советника. Впрочем, об этом уже было написано выше.

Принцип работы трендовых советников

Суть алгоритма трендового советника довольно проста — это открытие довольно небольшого количества сделок в направлении тенденции.

Для примера, форекс робот может определять направление тренда следующими способами:

1. Пробой дневного максимума / минимума. К примеру, есть у вас низ и верх свечки предыдущего дня. Верх — 1.1000, а низ — 1.0800. Если цена пробила верх — советник будет считать, что тренд вверх и будет искать возможности для покупок. Пробила вниз — советник будет считать тренд нисходящим и будет искать возможности для продаж.

2. Использование индикаторов тренда. Суть примерно та же: Цена выше скользящей средней — покупаем. Цена ниже скользящей средней — продаем.

3. Использование индикаторов волатильности. Если провести небольшое исследование ценовых графиков, то можно увидеть, что длительным трендовым движениям частенько предшествует следующая ситуация: ценовые движения становятся все спокойнее (волатильность снижается), а затем цена «выстреливает» в эту сторону на существенное количество пунктов (волатильность увеличивается).

Следовательно, куда большое движение стрельнуло, туда, по мнению советника, и идет тренд.

Рекомендации по торговле с трендовыми советниками

По части трендовых советников форекс, на самом деле, сказать особенно нечего. Общие рекомендации таковы:

1. Торговля в волатильное время (если он внутридневной) и на ликвидных валютных парах (это для всех советников актуально). В «тухлое» время и на неликвиде торговля с помощью данного типа советников превратится в лотерею: вы будете открывать сделку, выставлять стоп и тейк и будете ждать. Либо ждать «куда рванет» на открытии европейской сессии, либо ждать, когда на неликвидный инструмент придет еще хотя бы пара человек к тем 3 человекам, которые его уже торгуют и тогда, возможно, цена все же куда-нибудь да пойдет. На мой взгляд, в этом просто нет никакого смысла, когда есть хорошие ликвидные инструменты с мощными ценовыми движениями и узкими спредами

2. Соблюдение риск-менеджмента. После того, как протестировали советник со стандартынми параметрами и убедились, что, по крайней мере, на истории оно «работает» — рассчитайте размер лота таким образом, чтобы максимальная серия убыточных сделок не съела более 20% вашего депозита. Приведу пример расчета:

Тейк-профит — 20 п

Максимальное количество убыточных сделок подряд — 8 штук

Депозит у нас равен 400$

20% от депозита = 400$ * 0,2 = 80$ — столько мы можем потерять на серии убыточных сделок

Теперь вычисляем, каков наш максимальный стоп-лосс в долларах:

80$ / 8 сделок = 1$ — столько мы можем потерять в каждой сделке.

Мы помним, что стоп-лосс у нас равен 10 п. Следовательно, максимальная стоимость 1 пункта согласно наших правил риск-менеджмента равна:

Такой стоимости 1 пункта соответствует объем, равный 0,01 лота. Вот им мы и будем торговать при таких параметрах. Методика подсчета универсальная — можете просто подставить свои цифры.

Если, к примеру, ваша рекомендуемая стоимость пункта получилась меньше, чем 0,1$, значит необходимо:

— либо увеличить депозит,

— либо провести тестирование с меньшим стоп-лоссом

— либо попробовать иные параметры стоп-лосса и тейк-профита в надежде, что серия убыточных сделок будет меньшей (не 8, например, а 6). Но, повторюсь, делать это имеет смысл лишь если советник показал на тесте прибыль со стандартными параметрами. Если же не показал — проще его выкинуть и протестировать другой, чем «играться с параметрами». На «поиграться» со всеми советниками никакого времени не хватит =)

Максимальный % от депозита при серийности убыточных сделок лучше не увеличивать — понимаю, что звучит как будто «для слабаков», но психологически стремно наблюдать, когда съедается даже 20% от реальных денег, а уж если больше — так вообще не очень ощущения. Дело тут не в силе воли или наличии/отсутствии терпимости к стрессу, а в элементарной практичности: нет смысла лишний раз тревожить свой организм, если можно его не тревожить.

Индикаторные советники форекс

Индикаторный советник использует в своем алгоритме показатели индикаторов для входа в рынок / выхода с него. В этом алгоритме могут быть как «стандартные» индикаторы вашего торгового терминала, так и некие «авторские» индикаторы, про механизм действия которых лучше уточнить заранее.

Внутри индикаторного советника могут использоваться и индикаторы для выявления направления тренда (Moving average, Bollinger Bands и т.д.), и осцилляторы (например, RSI, Stochastic и т.д.), которые помогают войти на вероятных «откатах» или от границы флэта, и различные индикаторы объемов, начала/окончания торговых сессий, и еще какие-то мне наверняка неизвестные — здесь довольно широкий простор для творчества.

Входы советника, основанного на сигналах индикаторов, объединяет то, что торгуется некая рыночная ситуация с четкими параметрами. И для начинающего «ручного» трейдера (который, конечно, понимает механизм действия советника), просто понаблюдать за таким советником будет очень полезно для получения опыта системной торговли. Потому что «хладнокровности» советника, как известно, можно позавидовать — он не подвержен эмоциям от убыточных сделок, ему все равно — 2 убытка подряд было или 5, в плюсе текущая сделка или в минусе, прирост сейчас на депозите или убыток — он ни на шаг не отступит от своих правил и методично продолжит заключать сделки. Просто наблюдая за торговлей такого советника, вы увидите, как торгует профессиональный трейдер и будете знать, к чему вам стремиться по «исполнительной части» трейдинга.

Преимущества индикаторных советников

1) В большинстве случаев — простой и понятный алгоритм заключения сделок: «тут пересеклось, тут вышло из такой-то зоны — покупка. Если наоборот — продажа».

2) Разнообразие. Индикаторов реально изобрели уже очень много. И еще больше существует способов их взаимодействия между собой. Реально, можно выбрать советник именно с таким механизмом, который вас максимально устроит исходя из внутренних ощущений — подогнать по времени работы, по стилю входа (на откате или на повышении волатильности), по направлению (тренд / контр-тренд), по степени «подтвержденности» сигнала (существует легенда, что когда мало индикаторов используется — сигнал менее подтвержден, а когда много — более подтвержден. Оставлю без комментариев) и т.д. Если вам очень нравится исследовательская работа, то здесь — поле непаханое.

Кроме того, если вы решитесь протестировать такие советники — это отличная возможность ознакомиться с механизмом действия огромного количества индикаторов, а также со способами их взаимодействия между собой. На основании этой информации у вас, возможно, появятся каки-то свои наработки для ручной торговли, которые вы впоследствии «прогнать» через тестер.

3) В большинстве случаев — небольшое количество сделок (по сравнению с теми советниками, которые для «авантюристов). Записал в преимущества потому, что результат торговли такого советника проще отслеживать и анализировать. Само-собой, и в «авантюрных» советниках и в более «консервативных» можно просто изучить статистику, одна если советник «не торопится» — вам будет гораздо проще отследить, насколько сильно на его результаты влияет проскальзывание, как он ведет себя во время новостей, как торгует на спокойном рынке и т.д. В реальном времени это отследить проще, чем изучая статистику. Зная примерный механизм заключения сделок, необязательно сидеть и смотреть в монитор весь день — достаточно примерно понимать, в какой момент будет сделан вход. Например, если вы знаете, что советник заключит сделку при пересечении скользящей средней снизу вверх, а цена сейчас находится в нисходящем тренде на таймфрейме Н1, то вполне вероятно, что пару часов можно где-то погулять.

Небольшое количество сделок также будет позитивно влиять на эмоциональный фон трейдера — понимая, что в день происходит 2-3 сделки, которые будут открыты по рассчитанным правилам риск-менеджмента, стрессу взяться просто неоткуда, а это значит, что опять-таки можно заняться чем-то более полезным, чем ежеминутное отслеживание его работы, а итоги подводить, к примеру, по результатам недели.

Недостатки индикаторных советников

1. Индикаторы не подстроятся под меняющийся рынок. Приведу пример. Допустим советник руководствуется простым пересечением скользящей средней (МА) с периодом 5:

— Выше МА — покупаем

— Ниже МА — продаем

И если под более широкие движения советник более-менее подстроится (допустим, свечки стали не по 10 п, а по 15п), то при изменении волатильности движений (был более «направленный» рынок, а стал более флэтовый — смотри рисунок) советник с большой долей вероятности начнет сбоить.

2. Наличие сигналов от «авторских» индикаторов. Порой бывает так, что по их механизму работы просто нет описания, а раз так, то даже по итогам тестирования на определенном промежутке времени, вы все равно доверяете торговлю на своем депозите «черному ящику». Решать, конечно, вам, но, на мой взгляд, это довольно больший риск, даже если результаты тестов положительные.

Если резюмировать, то девиз индикаторного советника — «Спокойная работа, понятный механизм». Однако пользователь должен понимать, что индикаторный советник — в большинстве случаев является временной мерой и через какое-то время, скорее всего, перестанет работать. Поэтому приемлемым вариантом будет поставить его на небольшой депозит, и в случае получения прибыли, равной изначальной величине депозита — перевести ее на другой торговый счет, позволив советнику рисковать только лишь заработанными средствами.

Как вариант, предлагаю попробовать советник Breakthrough_BB, основанный на пробитии границ индикатора Bollinger Bands.

Безиндикаторные советники форекс

Безиндикаторным является советник, который в принятии решений использует либо ценовые формации (сюда можно отнести как свечные, вроде пин-бара или поглощения, так и графические — вроде «флагов», «вымпелов», «бабочек» и т.п.), либо особое время торговли (к примеру, новостные — когда за пару минут до выхода новости чуть выше текущей цены выставляется ордер на покупку, а чуть ниже — ордер на продажу). Объединяет их то, что торговля также не зависит от текущего направления тренда, а осуществляется примерно по следующей схеме

1. Затухание цены — формируется какая-то графическая фигура, свечная формация или просто флэт (рисунок)

2. По обе (как правило) стороны выставляются ордера: вверху — на покупку, внизу, на продажу. Исключение — свечная формация. Тут ордер выставляется только в одну сторону — туда, куда показывает сама формация (рисунок)

3. Ждем, когда цена полетит в какую-либо сторону, и мы за ней (тоже рисунок с 3-мя ситуациями)

А теперь давайте по порядку:

Советники, основанные на графических формациях

Здесь может быть довольно широкий спектр различных фигур, от самых простых, упомянутых выше, до тех, которых автор статьи вполне может не знать (мало ли что нового придумали за последние пару часов).

Для начинающих ручных трейдеров такие советники столь же отличный вариант для обучения — вы можете в реальном времени понаблюдать, каким образом «хладнокровный» советник строит/видит/вычисляет те или иные фигуры. Если подтестируете несколько подобных советников (особенно имеющих в основе одни и те же графические паттерны) — увидите, что у каждого автора обычно разный способ «понимания» того, как должна строиться та или иная графическая фигура, и, как следствие, сможете выбрать для себя именно тот вариант, который вам больше по душе.

Советники, основанные на свечных формациях

Спектр свечных паттернов довольно узок — как правильно, используются 3-5 самых популярных, поэтому к этим советникам часто прикручивают различные горизонтальные или наклонные ценовые уровни.

Не берусь судить касательно эффективности, но в части обучения этот тип советника тоже отличный вариант. Во-первых, такие советники, как правило, используют для входа самые «качественные» свечные формации. Поэтому наблюдение за работой такого советника научит вас автоматически выделять из всех свечек только наиболее качественные, что может улучшить результаты вашей ручной торговли (привести пример хорошего и плохого пин-бара на рисунке).

Советники, основанные на открытии торговых сессий/выходе новостей и т.п

Суть опять же одинакова — во время «спокойного рынка» выставляем ордер сверху и ордер снизу и ждем. Наиболее любимы начинающими трейдерами, потому что крайне напоминают «грааль» рынка. Но зато очень просты в использовании. Наблюдение за их работой тоже может быть полезным, но лишь в части того, чтоб воочию увидеть, как быстро не Форекс может измениться характер ценовых движений (в принципе, за этим можно понаблюдать и без советника).

К преимуществам безиндикаторных советников относится то же самое, что и к индикаторным, однако есть еще одно дополнительное, очень важное: безиндикаторные входы отлично подстраиваются к изменяющимся рыночным условиям.

Фигура «треугольник» или «флаг» будет по свойствам одной и той же что при размере свечки в 10п, что при размере свечки в 50 п. Если движение станет более «направленным» — паттерны просто будут меньше по величине. Если более «флэтовым» — больше по величине, но суть торговли в обоих случаях одна и та же.

То же самое по вечным формациям — «Пин-бару» не важно, флэт сейчас или тренд, а также ему не важно, 10 п он занимает или 30п. Суть одна

Про новостную торговлю и торговлю на открытии сессий — то же самое. Мы просто ждем сильный ценовой импульс хоть в какую-нибудь сторону. Да, нам гораздо интереснее, если перед импульсом диапазон будет поуже (тогда риск меньше получается, пример привести), однако суть, опять же, одна и та же — что в широких движениях, что в узких ,что в трендовых, что во флэтовых.

Недостатки безындикаторных советников

1. Сложность параметров для тех, кто только начинает присматриваться к советникам. Ввиду того, что фигура/свечной паттерн/ширина флэта перед новостями будут каждый раз разные — необходимо выяснить, не ставит ли советник фиксированные стоп-лоссы и тейк-профиты, а действительно ли «действует по ситуации».

Если не ставит, то разобраться в механизме установки стопов/тейков будет довольно не просто, т.к. каждый раз советник должен каким-то образом рассчитывать, куда ему ставить стоп-лосс и тейк-профит исходя из текущей ситуации. Тут либо спрашивать автора, либо копаться в параметрах. Если пренебречь пониманием этого — можно однажды увидеть, к примеру, сверхогромный стоп-лосс, выставленный непонятно куда и непонятно почему. (пример)

Если советник все же ставит фиксированные стопы и тейки — мы скатываемся к недостаткам индикаторных советников, а именно — к тому, что под уменьшение/увеличение волатильности или длительности ценовых движений такой советник просто не подстроится (пример)

2. Технические недостатки исполнения ордера, а именно — проскальзывание, реквоты

Ввиду того, что в большинстве случаев советники этого типа заключают сделку как бы «на пробой» (пример), следовательно, вход будет заключаться рыночным ордером. А раз так, то при внезапном расширении спреда, мы можем получить совсем не ту цену, которую ожидали, а это приведет к нарушению правил риск-менеджмента, которые мы высчитывали исходя из определенного соотношения стоп-лосса и тейк-профита.

Рекомендации по применению безындикаторных советников

Особых рекомендаций по применению безиндикаторных советников в принципе нет — способ расчета риск-менеджмента такой же, как и в случае с трендовыми советниками. Единственное — нужно подстраивать размер лота под текущую волатильность, потому что получение стоп-лосса размеров в 50п и стоп-лосса размером в 30п — это разные вещи, если используется одинаковый торговый объем. Но изменение волатильности не угадаешь — его можно отследить лишь после того, как все случилось. Наглядным способом это поможет сделать индикатор ATR (рисунок). Если видите, что повысилась — можно пересмотреть торгуемый лот в сторону уменьшения. Если снизилась — наоборот. В остальном же все то же самое — тестируем, выявляем максимальную серию убыточных сделок, рассчитываем торгуемый лот на комфортный уровень риска, ставим на депозит, забываем на какое-то время и занимаемся своими делами.

Подводим итоги исследования типов торговых советников форекс