Что важно знать про сделки с заинтересованностью

В ходе хозяйственной деятельности компания периодически заключает договоры с контрагентами, которые являются для нее полностью или частично аффилированными. Иногда эти сделки совершаются во благо общества, но чаще всего только из эгоистичных побуждений одного из учредителей во вред другим участникам или акционерам. Такие сделки называются сделками с заинтересованностью. Для них законодательство предусмотрело особый порядок согласования, который, однако, общество может упростить или усложнить в своем уставе. Об этом подробно рассказано ниже.

Бухгалтеры постоянно сталкиваются с договорами.

На курсе повышения квалификации «Работа с договорами: правовые навыки для бухгалтера» мы даем самые нужные бухгалтеру знания: как использовать и формулировать условия договора , определять подсудность, избегать вопросов налоговиков и обезопаситься от претензий контрагентов и силовых структур.

Супер-акция до 13 августа: обучение с удостоврением ФИС ФРДО за 4990 руб. Успейте записаться со скидкой

С 15 ноября 2019 года вступили поправки, которые запрещают не только заинтересованным в договоре лицам, но и их аффилированным компаниям принимать участие в голосовании по поводу сделки. Мы также собрали свежую судебную практику по оспариванию сделок с заинтересованностью.

Что нужно знать о сделках с заинтересованностью

- директор;

- член коллегиального исполнительного органа;

- член совета директоров;

- участник (акционер), обладающий не менее 1 процентом долей (акций), или группа участников, обладающая в совокупности таким количеством долей (акций).

Когда согласование не требуется

Однако не любая сделка с заинтересованностью требует извещения и одобрения. В пункте 2 ст. 81 закона об АО и в п. 7 ст. 45 закона об ООО указан обширный перечень ситуаций, когда согласовывать сделку не нужно, вот лишь некоторые из них:

- сделка совершена в процессе обычной хозяйственной деятельности, при условии, что обществом неоднократно в течение длительного периода времени и на схожих условиях совершались аналогичные сделки;

- единственным участником (акционером) компании является ее директор;

- абсолютно все участники (акционеры) заинтересованы в сделке. Однако в уставе может быть прописано право участников или акционеров потребовать голосования по сделке;

- переход имущества в процессе реорганизации;

- сделка заключается на условиях предварительного договора.

Сделка не подпадает под положения о сделках с заинтересованностью, если сумма такой сделки составляет не более 0,1 процента балансовой стоимости активов общества по данным его бухгалтерской отчетности на последнюю отчетную дату и размер сделки не превышает предельных значений, установленных Указанием Банка России от 31.03.2017 № 4335-У. Предельные значения размера сделок установлены в зависимости от балансовой стоимости активов по данным бухгалтерской (финансовой) отчетности на последнюю отчетную дату:

Балансовая стоимость активов (руб.)

Предельный размер сделки (руб.)

Не более 25 млрд

От 25 до 100 млрд

От 100 млрд до 1 трлн

Таким образом, для большинства организаций сделку не нужно согласовывать, если ее размер меньше 20 миллионов рублей и 0,1 процента балансовой стоимости активов компании. Уставом ООО и непубличных акционерных обществ (АО) может быть установлено, что положения о сделках с заинтересованностью в данной организации не действуют.

Как принимается решение

Решение о согласии на совершение сделки, в осуществлении которой имеется заинтересованность, принимается компетентным органом большинством голосов (более 50 процентов), если в уставе не указан иной порог голосов. Голосовать по вопросу одобрения сделки могут только не заинтересованные в ее совершении лица. Пленум Верховного Суда уточнил также, что не вправе принимать участие юридические лица, хотя и не являющиеся заинтересованными лицами, но находящиеся под контролем заинтересованных лиц (п. 23 Постановления Пленума ВС РФ от 26.06.2018). Решение об одобрении сделки оформляют протоколом общего собрания участников (совета директоров) общества. В решении о согласии на совершение сделки должно быть указано лицо (лица), имеющее заинтересованность в совершении сделки, основания, на которых лицо (каждое из лиц), имеющее заинтересованность в совершении сделки, является таковым (п. 5 ст. 45 закона об ООО, п. 6 ст. 83 закона об АО).

Оспаривание сделки

Если согласие на сделку с заинтересованностью не было получено, то общество, его акционеры, участники, а также члены советы директоров имеют право оспорить сделку (п. 2 ст. 174 ГК РФ, п. 6 ст. 45 закона об ООО, п. 1 ст. 84 закона об АО). Однако несоблюдение процедуры согласования сделки не является основанием для ее оспаривания. В суде потребуется доказать ущерб интересам общества и недобросовестность контрагента.

Изменились правила одобрения сделок

Новый закон уточнил порядок голосования по сделкам с заинтересованностью. Поправки в корпоративное законодательство действуют с 15 ноября.

Теперь голосовать за заключение сделки запрещено не только лицам, которые подпадают под Определение «заинтересованные», но и всем зависимым от них членам общего собрания.

Примечание редакции:

Верховный Суд еще в 2018 году указал, что лица, подконтрольные заинтересованным, тоже не имеют права голосовать.

Но эти ограничения не имели статус закона (п. 23 Постановления Пленума ВС РФ от 26.06.2018 № 27).

Подконтрольность акционеров нужно доказывать

Акционер ОАО «Газпром распределение Киров» решил оспорить в суде договор займа на сумму 474 млн рублей, который был заключен между названным акционерным обществом и ООО «Газпром межрегионгаз». Обе организации входят в одну группу компаний.

Заявитель посчитал, что нарушен порядок одобрения сделки, которая является одновременно сделкой с заинтересованностью и крупной сделкой, сделка заключена акционерным обществом на крайне невыгодных для него условиях, чем причиняется ущерб акционерам и акционерному обществу. По мнению истца, голосование совершено под давлением основного крупного акционера.

Арбитражный суд выяснил, что оспариваемая сделка одобрена общим собранием акционеров без учета голосов заинтересованного лица. Также не удалось доказать ущерб от договора, ведь сделка являлась частью системы внутригруппового финансирования, и акционерное общество получило только положительный эффект. Поэтому суд первой инстанции отказал в удовлетворении иска.

Акционер не сдался и подал апелляционную жалобу, в которой указал, что участники голосования, по формальным признакам не подпадающие под понятие заинтересованных лиц, могли голосовать под влиянием заинтересованного лица. Апелляционный суд указал, что исходя из п. 23 Постановления Пленума ВС РФ от 26.06.2018 необходимо доказать факт влияния заинтересованного лица на акционеров. Однако таких доказательств истец в суде не представил. Все вышестоящие суды оставили решение в силе.

Повышение зарплаты директора – тоже сделка с заинтересованностью

Генеральный директор был нанят в ООО с ежемесячным окладом 1 млн рублей. Он же владел большей частью долей в уставном капитале. Позднее дополнительным соглашением к договору директор поднял себе зарплату до 2 300 000 рублей в месяц. Другой участник (с меньшей долей) посчитал, что эта сделка относится к сделкам с заинтересованностью и должна пройти обязательную процедуру одобрения, поэтому обратился в арбитражный суд. Истец также предоставил в суд статистику с популярных рекрутинговых сайтов о средней заработной плате генеральных директоров с аналогичным опытом.

Суд первой инстанции удовлетворил иск, признал сделку недействительной и обязал директора вернуть обществу 16 млн рублей переплаты. Как разъяснено в подпункте 1 п. 10 Постановления Пленума Высшего Арбитражного Суда РФ от 16.05.2014 № 28, положения п. 1 ст. 45 закона об обществах с ограниченной ответственностью не исключают возможности квалификации в качестве сделки с заинтересованностью заключаемого с работником общества договора или его отдельных положений.

Суд апелляционной инстанции изменил решение и отказал в иске. Он исходил из отсутствия оснований для признания сделок недействительными, поскольку истцом не доказано, что их заключение повлекло или может повлечь неблагоприятные последствия для истца либо самого общества. Пострадавший участник не представил достоверных доказательств, подтверждающих несоответствие квалификации и профессиональных качеств директора установленному размеру зарплаты, а также документов, свидетельствующих о невыполнении руководителем обязанностей, предусмотренных трудовым договором. Суд кассационной инстанции согласился с таким выводом.

Однако Верховный Суд обратил внимание, что по спорным сделкам директор (он же участник с наибольшей долей) устанавливал и одобрял повышение собственной заработной платы, поэтому данные сделки являются сделками с заинтересованностью, о чем директор знал. При оспаривании соответствующих сделок директор должен доказать, что ущерба не причинял (п. 27 Постановления Пленума Верховного Суда РФ от 26.06.2018 № 27).

По мнению судей высшей инстанции, составной частью интереса общества являются в том числе интересы участников. В связи с этим ущерб интересу общества также имеет место, когда сделка хотя и не причиняет ущерб имуществу юридического лица, но не является разумно необходимой для хозяйствующего субъекта, совершена в интересах только части участников и причиняет неоправданный вред остальным участникам общества, которые не выражали согласие на совершение соответствующей сделки. Вместе с тем возможны ситуации, когда прибыль изымается в пользу отдельных участников через выплату заработной платы или процентов по займу.

Ни суд первой инстанции, ни апелляционный и окружной суды при исследовании вопроса о причинении ущерба обществу и его участникам не проверяли доводы истца о том, что фактически через выплату увеличенной заработной платы была распределена чистая прибыль хозяйствующего субъекта только в пользу одного из участников. Верховный Суд РФ вернул дело на пересмотр, чтобы судьи еще раз проверили этот факт.

Если сделка с заинтересованностью не принесла ущерба, то ее нельзя признать недействительной

Министерство имущественных отношений Омской области обратилось в арбитражный суд с иском о признании сделок с заинтересованностью недействительными. Министерство оспаривало договор на оказание услуг, связанных с подготовкой к проведению заседаний совета директоров общества (где истец был акционером), подготовкой годового отчета и положения о вознаграждениях и компенсациях, выплачиваемых членам совета директоров. При этом исполнителем по договору выступал председатель совета директоров. По мнению истца, председатель совета директоров в силу компетенции получал вознаграждение как председатель совета директоров общества, а получение вознаграждения за выполнение этих же работ в качестве исполнителя по договорам консалтинга противоречит закону.

Истец обосновал незаконность сделок тем, что протокол заседания совета директоров не содержит указание на лиц, заинтересованных в совершении сделок, а также основания, на которых указанные лица являются заинтересованными в совершении сделок. Министерство посчитало это нарушением п. 6 ст. 83 Федерального закона № 208-ФЗ от 26.12.1995 «Об акционерных обществах».

Однако арбитражный суд отказал в иске. Согласно разъяснениям, изложенным в п. 3 Постановления Пленума ВАС РФ от 16.05.2014 № 28, лицо, предъявившее иск о признании сделки недействительной на основании того, что она совершена с нарушением порядка одобрения сделок с заинтересованностью, обязано доказать нарушение сделкой прав или охраняемых законом интересов общества или его акционеров. Об отсутствии нарушения интересов общества и его участников (акционеров) может свидетельствовать, в частности, следующее:

- предоставление, полученное обществом по сделке, было равноценным отчужденному имуществу;

- совершение сделки было способом предотвращения еще больших убытков для общества;

- сделка общества, хотя и была убыточной, но являлась частью взаимосвязанных сделок, объединенных общей хозяйственной целью, в результате которых общество должно было получить выгоду.

Таким образом, истец должен доказать, что при совершении сделки общество не могло ожидать положительного эффекта, условия сделки являлись для него явно убыточными. Но министерство не смогло доказать в суде убыточность договора с председателем совета директоров.

Дело дошло до Верховного Суда, который оставил решение в силе. Высшая инстанция согласилась с тем, что отсутствие одобрения сделки не является достаточным основанием для удовлетворения иска.

Суд откажет в ситуациях, при которых контрагент не знал о сделке с заинтересованностью

Учредитель компании решил оспорить договор поручительства, заключенный между ООО и банком. Для этого он подал иск в Арбитражный суд г. Москвы. Истец указал в заявлении, что одним из учредителей контрагента является родная сестра участника компании.

Кроме того, истец указал, что на основании записей в ЕГРЮЛ контролирующее контрагента лицо ранее было также участником ООО, долей в котором владеет истец.

Таким образом, по мнению истца, в силу ст. 45 Федерального закона «Об обществах с ограниченной ответственностью» оспариваемый договор является сделкой, в отношении которой имеется заинтересованность, при этом упомянутые сестры-учредители являются по смыслу указанной нормы лицами, заинтересованными в совершении сделки. Более того, как указал заявитель, заключение договора поручительства не было связано с хозяйственной деятельностью ООО и его уставными целями и не могло принести ему какой-либо имущественной выгоды, поскольку его заключение привело к искусственному увеличению кредиторской задолженности и возникновению дополнительных обязательств, которые ранее не существовали. Никаких экономических взаимоотношений между контрагентами не существовало, отсутствовала экономическая целесообразность для заключения договора поручительства.

Суд выяснил исходя из протокола внеочередного общего собрания участников ООО «Мики-Мики», что одна из сестер имеет долю в уставном капитале в размере ровно 50 процентов, а не более 50, как это предусмотрено ст. 45 Закона РФ об ООО, поэтому не является контролирующим лицом.

По общему правилу закон не устанавливает обязанности третьего лица проверять перед совершением сделки, является ли соответствующая сделка для его контрагента сделкой с заинтересованностью и была ли она надлежащим образом одобрена (в том числе отсутствует ли обязанность по изучению списков аффилированных лиц, контролирующих и подконтрольных лиц контрагента, устава общества).

Между тем истец не представил никаких доказательств того, что отсутствовало надлежащее согласие на совершение сделки или что «…другая сторона по сделке…», то есть банк знал или заведомо должен был знать о том, что якобы отсутствовало надлежащее согласие на сделку.

Рассмотрев все факты, арбитражный суд отказал в иске, а вышестоящий суд поддержал такое решение.

Есть всего лишь год на оспаривание сделки с заинтересованностью

Акционер попытался признать сделку с заинтересованностью недействительной спустя почти три года после ее совершения. Согласно пункту 2 ст. 181 ГК РФ срок исковой давности по требованию о признании сделки с заинтересованностью составляет один год. Но заявитель указал, что узнал обо всех обстоятельствах сделки менее года назад.

В пункте 2 Постановления Пленума Верховного Суда РФ от 26.06.2018 № 27 разъяснено, что срок исковой давности по искам о признании недействительной сделки, произведенной с нарушением порядка ее совершения, исчисляется со дня, когда лицо, которое самостоятельно или совместно с иными лицами осуществляет полномочия генерального директора, узнало или должно было узнать о том, что такая сделка совершена с нарушением требований закона к порядку ее совершения, в том числе если оно непосредственно совершало данную сделку.

Судьи пришли к выводу, что заявитель, действуя добросовестно в качестве акционера и председателя совета директоров компании, мог и должен был узнать о наличии оспариваемого договора, заключенного от 20.07.2015, не позднее 30.06.2016.

Вместе с тем истец обратился в суд первой инстанции только 22.08.2018, то есть по истечении установленного законом срока, что в силу п. 2 ст. 199 ГК РФ является самостоятельным основанием для отказа в удовлетворении исковых требований.

Все вышестоящие суды посчитали, что заявитель нарушил срок исковой давности.

- сделки с заинтересованностью

- аффилированные компании

- акционерное общество

- ООО

Привлечение инвестиций

Бывает, что у стартапа есть идея и финмодель, но не хватает средств. А бывает, что деньги на расширение нужны уже работающему бизнесу. В обоих случаях можно привлекать инвестиции — в статье расскажем, как это делать.

- Какой вид инвестиций выбрать

- Что важно инвесторам

- Где искать инвестора

- Как подготовить инвесторское предложение

- Как сделать презентацию, которую досмотрят до конца

- Главное

В кино и деловых изданиях привлечение инвестиций выглядит сложным процессом «не для всех»: предприниматели в костюмах презентуют гениальную бизнес-идею, а инвесторы обсуждают миллионные вложения в стартап. Из-за такого образа многим предпринимателям сложно начать привлекать инвестиции: кажется, что их бизнес недостаточно «крутой», чтобы искать финансирование со стороны. Но это не так — инвестирование может получить любой бизнес с понятной стратегией и актуальным продуктом.

Инвестиции нужны не только стартапам, но и уже действующим компаниям для развития и расширения. Причём уже работающему бизнесу получить доверие инвесторов зачастую проще, чем стартапу: со временем накапливается опыт, и проще подготовить все необходимые расчёты.

Определитесь, чего вы ждёте от инвестиций:

- долгосрочного партнёрства с инвесторами;

- разового вложения денег в проект;

- поддержки в масштабировании бизнеса.

Какой вид инвестиций выбрать

Какие виды инвестирования можно рассмотреть:

Долговое

В компанию вкладывают деньги с обязательством их вернуть — с процентами или без. По сути это заём, только деньги бизнесу даёт не банк, а инвестор, и оформляется это как долговое обязательство, а не как кредит.

Если у бизнеса надёжная финмодель и опытные владельцы, процент займа может быть невысоким. Для начинающих предпринимателей с рискованной бизнес-моделью ставка может быть даже выше банковской.

Долевое

Инвестор даёт деньги, а предприниматель в обмен на них — долю в компании. В таком варианте инвестор может получить ценные бумаги предприятия или войти в состав участников ООО. Важна оценка бизнеса на текущий момент и в перспективе. Чем выше потенциал проекта, тем больше денег сможет привлечь предприниматель за долю в компании.

Гибридное

Это смешанный формат: инвестор даёт бизнесу деньги взаймы, и, если предприниматель не сможет своевременно вернуть сумму, инвестор получает долю в компании.

Что важно инвесторам

Инвесторы — реальные люди, готовые вложить в ваш проект свои деньги, чтобы получить доход. Инвестору важно понимать:

- потенциальный размер его прибыли;

- рентабельность бизнеса;

- перспективы бизнеса.

Инвестору нужно знать, насколько масштабируем бизнес — сможет ли компания увеличить свою прибыль после получения инвестиций. Масштабирование возможно через:

- оптимизацию процессов;

- сокращение расходов.

Чтобы показать инвестору, что бизнес-идея перспективна, подготовьте:

- Перспективы бизнеса в конкретных показателях;

- Расчёты юнит-экономики — данные о том, сколько денег приносит каждая единица вашего продукта (юнит);

- Текущий баланс, отчёт о движении денежных средств (ДДС), отчёт о прибыли и убытках;

- Рынок сбыта продукции — информацию о том, кто покупает ваш продукт и каким образом вы находите клиентов;

- Объём рынка;

- Размер прибыли инвестора;

- График платежей инвестору;

- Тело инвестиции — период, за который вложенные инвестором средства «вернутся» к нему;

- Способ оформления сделки;

- Способы распределения чистой прибыли;

- Условия передачи денег инвестора бизнесу.

Где искать инвестора

Начать привлекать инвестиции можно со схемы 3F ― Friends, Family and Fools — «друзья, семья и безумцы». Именно эти люди чаще всего готовы поддержать бизнес и обеспечить стартовый капитал или средства для развития.

Подумайте, кто из ваших знакомых может заинтересоваться проектом. Даже если в вашем окружении нет потенциальных инвесторов, они могут оказаться коллегами и друзьями ваших знакомых.

На каких площадках искать инвестиции:

Инвестиционные площадки

Например, vse-investory.ru и investbaza.ru. Укажите срок окупаемости, ожидаемую доходность бизнеса и инвестора и другие детали.

Сайты для предпринимателей

Например, Spark — платформа для общения малого бизнеса. На площадке можно найти инвесторов и единомышленников.

Сервис Pipeline помогает привлекать средств и вести статистику о качественных и количественных изменениях проекта.

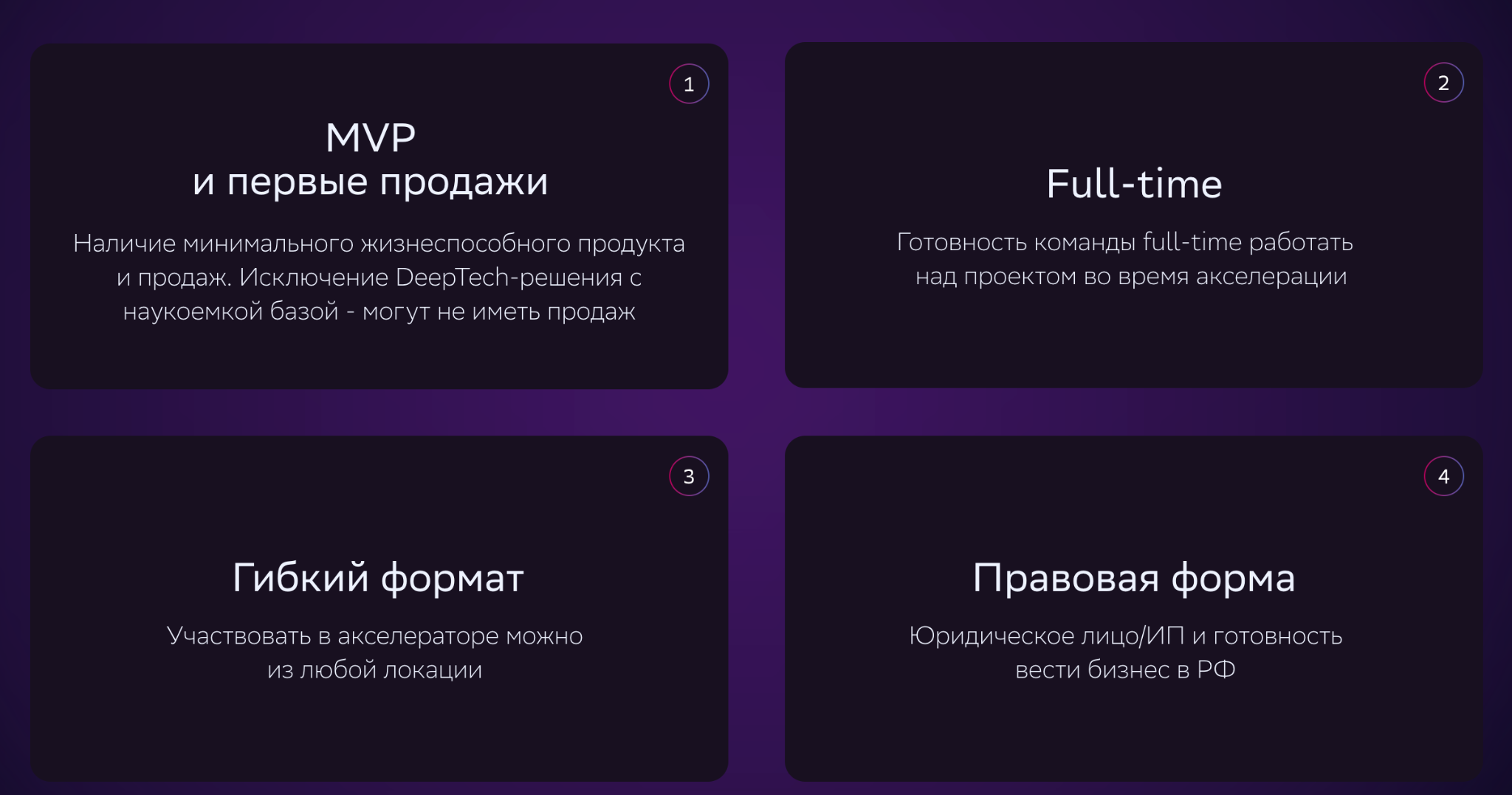

Бизнес-инкубаторы и акселераторы

Это компании, которые дают бизнесу поддержку: помогают усовершенствовать продукт и бизнес-модель, найти клиентов и инвесторов, организовывают общение с наставником и экспертами.

Учитывайте условия участия: минимальные требования должны быть выполнены.

Бизнес-ангелы и клубы инвесторов

Это частные инвесторы или целые сообщества, которые чаще всего финансируют совсем «молодые» стартапы. Познакомиться с ними можно на завершающих встречах акселераторов, или они сами могут организовывать акселераторы для предпринимателей. Частного инвестора может заинтересовать доля в стартапе, который он посчитает перспективным.

Краудфандинговые площадки

На таких сервисах вместо одного инвестора — сразу множество частных лиц. Такими площадками часто пользуются музыканты: деньги собираются, например, для студийной записи альбома. Какие площадки можно рассмотреть: Kickstarter, Boomstarter, Planeta.ru.

Инвестиционные фонды

Фонд формируется из вкладов участников: частных лиц, банков, коммерческих организаций. Не все фонды выделяют деньги, зато некоторые предоставляет гарантии по кредитам — это позволяет получить сниженную ставку.

Офлайн-встречи

Нормально, если вы не договоритесь об инвестировании. Лучшее, что могут принести такие встречи, — новые знакомства.

Как подготовить инвестиционное предложение

Инвестиционное предложение — это презентация о проекте, которая должна заинтересовать инвестора и рассказать об идее. Инвестиционное предложение ещё называют инвестиционной презентацией, инвестдеком или питч-деком.

Инвестор вряд ли выделит средства для вашего бизнеса после одной встречи, поэтому основная цель презентации — не получить деньги, а вызвать интерес к вашему проекту и получить предложение встретиться снова.

Подготовьте презентацию в двух форматах: коротком и более длинном.

Короткий — elevator pitch, или тизер. Elevator переводится с английского как «лифт». Называется формат так, чтобы подчеркнуть его сжатость: человек будет смотреть презентацию столько же, сколько едет в лифте. Презентация должна занимать не более одной минуты.

Если инвестору понравилась идея, предприниматель готовит показать вторую, расширенную, версию.

Более длинный — полноценная презентация. Она представляет идею бизнеса, его аудиторию, ключевые показатели, конкретные расчёты, анализ и особенности рынка. Согласно исследованию, инвестор потратит на изучение вашей презентации не более 3 минут 20 секунд. Поэтому презентация должна быть понятной, простой и информативной.

Как сделать презентацию, которую досмотрят до конца

1

Не перегружайте презентацию

15-20 слайдов будет достаточно, чтобы сохранить внимание инвесторов и рассказать всё самое важное о проекте. В презентации не должно быть много текста — достаточно тезисов и чисел. Их можно подкрепить графиками и другими визуальными объектами.

2

Выбирайте удобный для просмотра формат

Инвестдек можно сделать в PowerPoint или Keynote, а итог конвертировать в PDF. Так вы будете уверены, что презентация будет корректно отображаться на всех устройствах.

3

Будьте конкретными

Чем старше ваш бизнес, тем насыщеннее инвестдек. У стартапа презентация будет небольшой: информации для статистики пока немного, и значимые события не успели произойти. Не стоит это прятать, используя туманные формулировки и яркие обещания. Лучше подробно опишите идею и предоставьте понятные расчёты.

4

Сделайте понятную структуру

Какие блоки нужны в инвестдеке:

- суть проекта;

- описание проблемы, которую решает продукт;

- оценка рынка;

- описание конкурентов и ваших преимуществ;

- этапы развития проекта;

- стратегия роста;

- команда;

- финмодель;

- запрос инвестору.

Финмодель должна состоять из двух основных блоков, отвечающих на вопросы:

- Куда, когда и сколько вложить?

- Откуда, когда и сколько получить?

Финмодель должна обосновывать запрос на форму инвестирования: в продукт, продажи, конкретный бизнес-процесс. Финмодель показывает, как именно вложенные деньги принесут прибыль инвестору и как проект будет реагировать на отклонения от плана. Просто описать, что вы будете делать, если что-то пойдёт не так, недостаточно. Посчитайте, сколько будет стоить неудача и как она повлияет на финмодель.

Главное

- Привлекать инвестиции можно на любом этапе развития своего дела — от стартапа до зрелого бизнеса.

- Основные виды инвестирования — долговое, долеве и гибридное. Выбирайте исходя из ваших приоритетов и стратегии развития бизнеса.

- Инвестор — реальный человек, который вкладывает свои деньги в ваш бизнес. Ему важно знать потенциальный размер его прибыли, рентабельность и перспективы бизнеса.

- Подготовьте инвестиционное предложение. Понятно опишите бизнес-идею, рынок, финмодель и другие важные составляющие инвестдека.

- Ищите инвесторов на разных площадках — бизнес-акселераторы, специализированные сайты, краудфандинговые площадки и офлайн-встречи.

Источник https://www.klerk.ru/buh/articles/492862/

Источник http://www.sberbank.ru/ru/s_m_business/pro_business/privlechenie-investicij