Как торговать на бирже?

Торговля ценными бумагами на фондовой бирже считается не лишенным риска, но увлекательным путем к обогащению. От инвестиций на бирже может получать доход как игрок со стажем, так и новичок. Впрочем, кроме изначальной смелости придется получить серьезные знания и опыт.

Торговать акциями на бирже имеет право любой. Однако для этого нужно заключить договор с посредником – компанией, у которой есть лицензия, дающая ей право оказания брокерских услуг

После подписания бумаг посредник-брокер открывает для физического лица счет, с помощью которого можно торговать ценными бумагами.

Как начать торговать на бирже? Видео

Подробный видеоурок о том, как начать инвестировать на фондовом рынке. Рассказываем понятным языком для начинающих инвесторов.

Торговля на бирже. Первые шаги

Разберем первые шаги подробнее:

- Для начала необходимо подписать договор с лицензированным брокером. На российском рынке у физлиц торговать без посредника на бирже не получится. Так, к примеру, если вас заинтересовала торговля на Московской бирже, вы можете изучить список лицензированных участников на сайте InvestFuture и заключить с выбранным брокером договор.

- Следующий пункт – выбрать тарифный план. Для этого нужно подумать на тему того, сколько операций в месяц вы планируете проводить. От объема сделок и будет зависеть тариф услуг брокера. Если операций будет немного, выбирайте фиксированную минимальную оплату за услуги брокера. Если же инвестиции планируется совершать активно, имеет смысл проанализировать тарифы и просчитать комиссию, которая берется за число заключенных сделок в определенный отрезок времени.

- Заключение договора. Это можно сделать двумя способами. Благодаря развитию интернета, самым популярным стал способ заключения договора через интернет, на сайте Госуслуг. О том, как это сделать, мы писали здесь. Но есть и второй вариант – прийти лично в офис брокерской фирмы. В последнем случае с собой нужно будет взять все необходимые документы, их список будет обязательно указан на сайте брокерской компании. После того, как все необходимые документы будут подписаны, на имя клиента откроют брокерский счет.

- Определиться с программным обеспечением. Выбрать торговый терминал трейдеру может помочь и сам брокер или предложить свой вариант программного обеспечения. Инструменты для работы трейдера QUIK и MetaTrader 5 – безусловные лидеры сферы софта на российском рынке.

- Настройка торгового терминала. Для установки, настройки и грамотной работы на программном обеспечении существуют специальные видеокурсы, на которых подробно и пошагово разбираются все этапы работы.

- Положить деньги на личный счет, чтобы начать торговлю. Для удобства возможно внесение средств как через кассу банка, так и с помощью огромного числа онлайн-сервисов. Рекомендуем пользоваться проверенными сервисами.

Одна из самых удобных и проверенных площадок для биржевой торговли – Московская биржа.

Структура Московской биржи

ММВБ начала свою деятельность в 1992 году. 20 лет спустя, в 2012-м, произошло ее слияние с РТС. В результате, Московская межбанковская валютная биржа начала именоваться ОАО «Московская биржа». Объединение с РТС позволило Московской бирже стать лидером в России по числу клиентов и количеству торговых операций, а также войти в топ-20 самых крупных бирж мира.

Воспользоваться посредническими услугами лицензированных Банком России брокеров и совершать торговые операции на бирже сегодня может любая кредитная организация, управляющая компания, различные НПФ, частные инвесторы

Список операций, доступных частным инвесторам, включает в себя покупку и продажу

- валюты;

- акций;

- облигаций;

- паев биржевых фондов;

- ценных бумаг;

- фьючерсов и опционов;

- драгметаллов (золота и серебра) и т.д.

Аналитики биржи говорят о повышенном интересе трейдеров к фьючерсам на индекс РТС, а также постоянный спрос на пары доллар-рубль и евро-рубль. Растет спрос на сделки с участием китайского юаня. Также на рынке торгуются ценные бумаги российских компаний из всех отраслей экономики и ряд крупных зарубежных компаний.

Инвестору лишь остается определиться с тем, во что вкладывать деньги – в покупку акций, облигаций или ETF.

Как происходят торги на бирже

Технически так: инвестор с помощью специального, подключенного к сети интернет оборудования отправляет заявку на совершение сделки. Эти данные поступают в дата-центр, где проводятся финансовые операции. Информация о пользователях и совершенных операциях хранятся в биржевой базе данных.

Московская биржа уделяет отдельное внимание вопросам защищенности личных данных. Для этого каждая операция в системе должна быть заверена электронной подписью трейдера.

На Московской бирже действуют три рынка, у которых есть свой график торгов: фондовый, срочный и валютный

- Фондовая секция позволяет покупать акции российских и зарубежных компаний. В торгах могут участвовать как российские, так и иностранные граждане. Период работы секции – с 10:00 до 18:40 (время московское).

- Валютная секция предоставляет возможность совершить сделку с целью покупки или продажи валюты: американских долларов, швейцарских франков, британских фунтов стерлингов, евро, китайских юаней и гонконгских долларов. Торговые операции на этой секции по большему количеству инструментов происходят с 10:00 до 23:50.

- В рамках срочной секции происходят сделки, связанные с покупкой фьючерсов и опционов. Здесь самые популярные активы – нефть, драгметаллы, сырье, индекс РТС, иностранные валюты. Период торгов – с 10:00 до 23:50 по московскому времени. Подробнее о принципах работы срочного рынка читайте здесь.

Новичкам следует знать, а опытным трейдерам – помнить, что вложенные в торговлю на бирже средства невозможно застраховать. Поэтому, решаясь заняться торгами на бирже, необходимо оценить все риски и изучить все доступные материалы по теме.

Помните об имеющихся рисках. Так, традиционно акции относятся к более рискованным активам, нежели облигации. Зато первые – более доходны

Опытные трейдеры рекомендуют придерживаться правила диверсификации: покупать активы разных компаний и из разных отраслей экономики. И, безусловно, уменьшить риск поможет правильный выбор надежного брокера.

Как выбрать брокера для торговли на Московской бирже?

Фондовый рынок: что такое и как инвестировать

Рынок — это место, где продавцы и покупатели совершают сделку по купле-продаже товара. На фондовой бирже товаром служит финансовый актив: акции, облигации, производные инструменты и паи инвестиционных фондов.

Механизм торговли на фондовом рынке такой же, как на любом другом рынке:

- продавец хочет продать товар по определенной цене — он формирует предложение на рынке;

- покупатель хочет купить товар по определенной цене — он формирует спрос на рынке;

- если цены обеих сторон совпадут, происходит сделка.

Зачем нужен фондовый рынок:

- обеспечить эмитенту доступ к деньгам, что даст импульс в развитии отдельного бизнеса, отрасли и страны;

- дать возможность заработать инвестору на изменении котировок, получении дивидендов и купонов;

- соединить вместе продавца и покупателя на взаимовыгодных условиях, сделать этот процесс организованным и контролируемым.

Основное назначение фондового рынка — перераспределение капитала, то есть свободные деньги одних участников вкладываются в активы других.

Виды фондового рынка

Первичный — рынок, на котором покупатель покупает активы напрямую у эмитента. Например, топливная компания «ЕвроТранс» в 2023 году планирует провести публичное размещение своих акций на бирже. Если инвестор захочет купить такие ценные бумаги, он может подать заявку на участие в первичном размещении.

Вторичный — рынок, на который активы попадают после первичного размещения, и инвестор покупает бумаги у другого инвестора. Здесь полноправно проявляют себя рыночные механизмы — спрос и предложение. Число участников неограниченное.

Биржевой — рынок, где торговой площадкой выступает биржа. Биржа служит посредником между продавцом и покупателем, защищает их права, обеспечивает безопасность сделки.

Внебиржевой — рынок, где продавец и покупатель встречаются и договариваются о сделке на взаимовыгодных условиях вне биржи.

Внебиржевой рынок может быть организованным, когда площадка для встречи есть, но без жестких требований биржи. И может быть неорганизованным, когда требований к сделке нет, а продавцы и покупатели договариваются между собой на свой страх и риск.

Кто участники фондового рынка

Эмитенты получают от Центробанка разрешение на выпуск в обращение ценных бумаг и четко следуют требованиям закона «О рынке ценных бумаг».

Посредники являются профессионалами и подтверждают свой статус специальной лицензией. Обычный человек не может покупать или продавать активы напрямую. Он делает это через посредника — брокера или управляющую компанию.

Центробанк контролирует действия всех участников.

Схематичное представление об участниках фондового рынка

Организаторы работают, чтобы торговый процесс проходил без сбоев и максимально удобно для всех.

- Биржа — это площадка для заключения сделки по купле-продаже финансового актива, она обеспечивает участников всеми необходимыми инструментами. Самые известные биржи в России — Московская и Санкт-Петербургская.

- Депозитарий — место, в котором хранится информация, какими ценными бумагами и в каком количестве владеет конкретный инвестор. Если брокер обанкротится, инвестор не потеряет купленные активы. Запись о том, кто именно владеет бумагами, остается в депозитарии.

- Клиринговая организация контролирует правильность совершения сделки и проводит расчеты между продавцом и покупателем.

- Маркет-мейкер поддерживает ликвидность на рынке. Он может выступать в качестве продавца или покупателя конкретного финансового инструмента, например, чтобы стабилизировать цены или оживить торговлю.

Как торговать на фондовом рынке

Инвестор торгует на фондовом рынке через посредника: брокера или управляющую компанию.

В первом случае он сам подбирает инструменты или пользуется советами брокера. Во втором — доверяет свой капитал управляющей компании и полностью полагается на ее профессионализм. Далее будем говорить о самостоятельной торговле с помощью брокера.

Рассмотрим, как купить или продать актив частному инвестору.

Этап 1 — выбрать брокера. У него должны быть лицензия ЦБ, опыт работы на фондовом рынке. Также нужно учитывать тарифы и условия обслуживания, торговля через сайт или мобильное приложение.

Всем перечисленным критериям соответствует брокер «Ак Барс Финанс» — на рынке более 18 лет, предлагает гибкие тарифные планы и большие возможности для торговли.

Этап 2 — открыть брокерский счет. Большинство брокеров позволяют открыть счет онлайн. Из документов обычно требуется только паспорт. Чтобы подать заявку, нужно потратить не более пяти минут. Открытия счета иногда надо подождать один-два дня. Один человек может открыть любое количество брокерских счетов. Открытие счета у брокера «Ак Барс Финанс» происходит в течение дня.

Этап 3 — зарегистрироваться в личном кабинете. У большинства брокеров есть мобильное приложение и сайт для торговли, а также доступ к другим торговым системам. Выбираете удобный для себя вариант и регистрируетесь в нем.

Брокер «Ак Барс Финанс» предлагает инвесторам доступ к мобильному приложению Ак Барс Трейд и торговой системе QUIK.

Этап 4 — выбрать инструмент. Выбор конкретного инструмента для покупки зависит от многих факторов: срока инвестирования, финансовых возможностей, отношения к риску и знаний инвестора.

Этап 5 — пополнить брокерский счет для покупки можно банковским переводом по реквизитам счета, банковской картой, с помощью СБП.

Этап 6 — совершить сделку. Если продаете ценные бумаги, выберите конкретный актив в личном кабинете, количество и цену, подайте заявку на продажу. Как только найдется покупатель, брокер исполнит заявку.

Если покупаете актив, выберите его из списка, введите количество и цену, подайте заявку на покупку. Как только найдется продавец с таким товаром, брокер исполнит заявку.

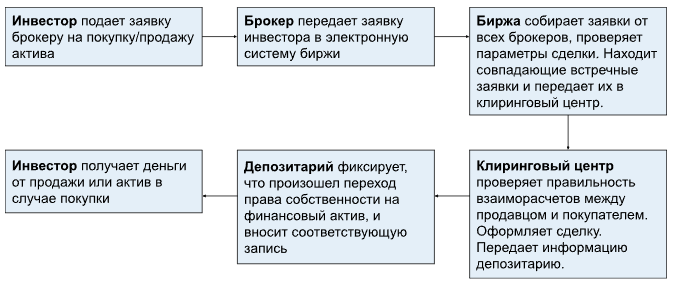

Схема показывает, как совершается сделка по покупке или продаже актива на фондовом рынке

Как заработать деньги на фондовом рынке

Основные инструменты фондового рынка, которые доступны частному инвестору.

Акции — ценные бумаги. Инвестор, который владеет акциями, владеть частью бизнеса компании-эмитента. Заработать можно на росте или падении цены акции, а также на дивидендах. Подробно, как заработать на акциях, мы писали в нашей статье.

Облигации — ценные бумаги, которые фиксируют долг эмитента перед инвестором. Это своего рода долговая расписка. Компания эмитент получает деньги на решение своих задач. Инвестор зарабатывает на изменении котировок ценной бумаги и на получении дохода в виде купонов. Еще больше информации читайте в нашей статье.

Паи фондов — ценные бумаги, которые позволяют инвестору владеть ценными бумагами не одной, а сразу нескольких компаний, а также драгоценными металлами или недвижимостью. Инвестор зарабатывает на росте стоимости пая. Некоторые фонды выплачивают пайщику часть заработанной прибыли.

Как зарабатывать на фондовом рынке инвестору

1. Сыграть на повышение. Этот традиционный способ подходит всем инвесторам. Он покупает ценные бумаги по текущей цене, ждет роста котировок и продает по более высокой цене.

Но никто не может гарантировать, что этот рост случится, поэтому надо проводить тщательный анализ перед покупкой. Иногда подходящего момента для продажи инвесторы ждут несколько лет.

2. Сыграть на понижение. Инвестор зарабатывает на падении котировок. Он берет у брокера ценные бумаги в долг, продает их по текущей цене, ждет удешевления, покупает аналогичные бумаги по более низкой стоимости и возвращает их брокеру. Разницу кладет в карман.

Такая сделка несет дополнительный риск, потому что инвестор торгует в долг, а долг надо возвращать, даже если прогноз на снижение не оправдается.

3. Получать дивиденды по акциям. Некоторые компании делятся со своими акционерами заработанной прибылью. Но могут и не делать этого, а направить деньги на другие цели. Чтобы не остаться без выплат, инвестор выбирает сразу компании, которые платят дивиденды много лет.

4. Получать купоны по облигациям. Купоны — это плата компании-эмитента за то, что она взяла у инвестора деньги в долг. Выплаты по облигациям более предсказуемы по сравнению с дивидендами. Условия заранее известны.

Фондовый рынок в России зародился еще в XIX веке, потом был большой перерыв. Новая история началась в начале 90-х годов прошлого века. Несмотря на сложности фондовый рынок растет и развивается.

У инвестора есть возможность на нем зарабатывать, создавать и сохранять свой капитал. Главное, не забывать о рисках и необходимости постоянно учиться новому.

Информация не является индивидуальной инвестиционной рекомендацией и носит ознакомительный характер. Помните, что ответственность за принятые инвестиционные решения несете только вы.

Источник https://investfuture.ru/edu/articles/kak-nachat-torgovat-na-birzhe

Источник https://life.akbars.ru/invest/nachinayushchim/fondovyy-rynok-chto-takoe-i-kak-investirovat/