Облигации лизинговых компаний: сколько можно на них заработать

Мы уже рассматривали облигации девелоперов на Московской бирже, на этот раз обратим внимание на еще одну группу активных эмитентов данных ценных бумаг — лизинговые компании.

Что такое лизинг

Лизинговые компании на российском облигационном рынке

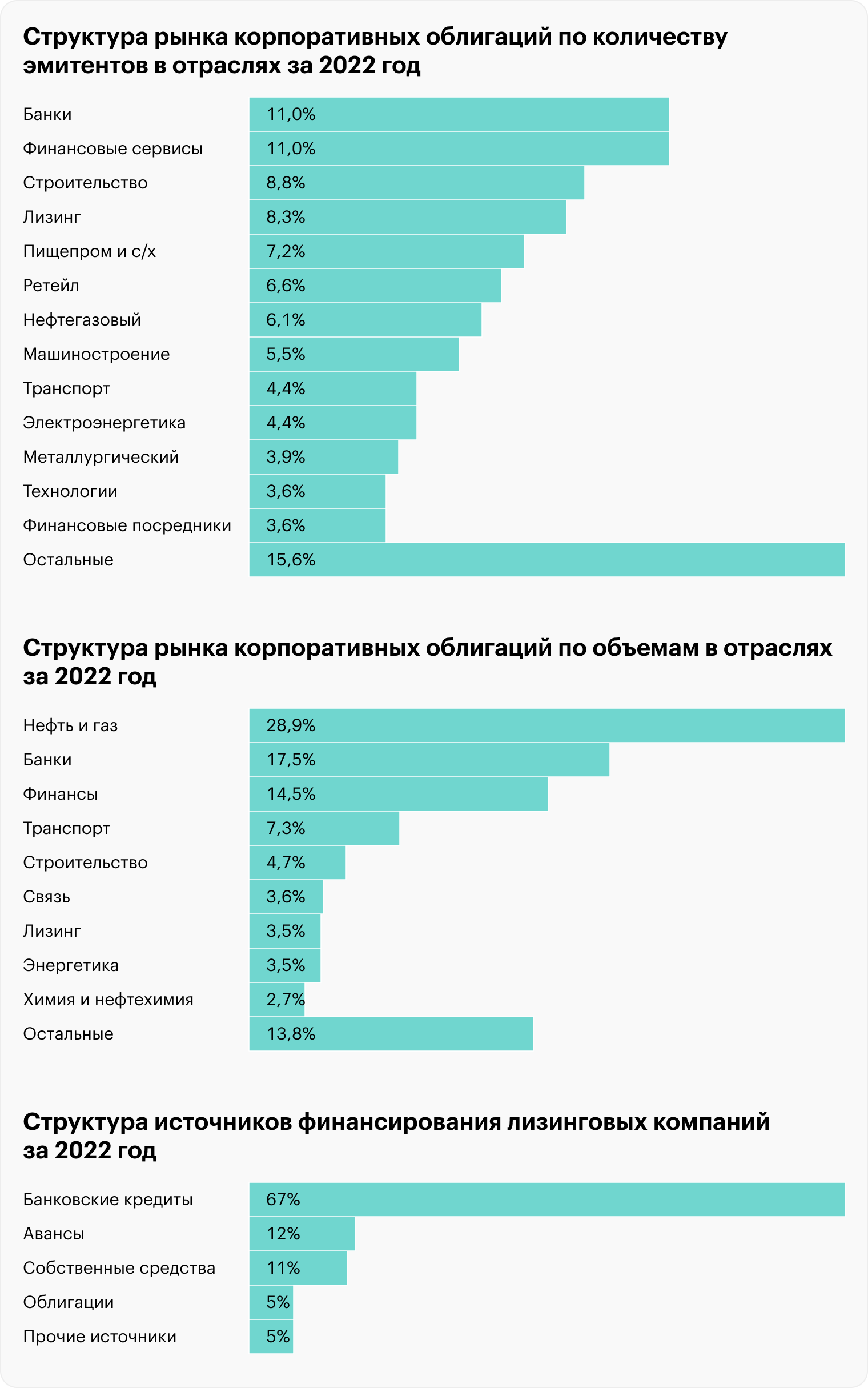

Согласно исследованию российского облигационного рынка за 2022 год от «БК Регион», на рынке есть 30 лизинговых компаний. Это 8,3% от общего числа. Больше было только банков, финансовых сервисов и строителей. Доля по объему выпусков облигаций несколько меньше — 3,5%.

Основная причина активности лизинговых компаний на рынке облигаций — их бизнес-модель. Им требуются существенные суммы на покупки — нередко крупномасштабные — товаров или оборудования, которые они затем сдают в лизинг, регулярно получая за них платежи.

С одной стороны, их деятельность несколько напоминает банковскую, а с другой — лизинговые компании не могут принимать вклады как банки. Конечно, лизинговые компании активно используют банковские кредиты для фондирования — привлечения средств, но зачастую их недостаточно по нескольким причинам.

Банки могут не одобрить кредит на всю величину договора лизинга, чтобы снизить свои риски, могут провести анализ лизингополучателя и не одобрить конкретную сделку. Также банк может потребовать незамедлительного погашения кредита, если сделка лизинга становится проблемной, не дожидаясь реализации предмета лизинга. Кроме того, согласование получения банковского кредита под конкретную сделку может затянуться, что ставит саму сделку под угрозу.

Таким образом, лизинговым компаниям требуется капитал вдобавок к банковскому финансированию. Часть его может покрываться собственным капиталом компании, а часть — привлекаться в виде небанковских займов, в частности в виде размещения облигаций.

Согласно данным анкетирования лизинговых компаний агентством «Эксперт РА», в среднем по отрасли на долю облигаций приходилось 5% от источников финансирования.

Плюсы облигаций лизинговых компаний

Большой выбор. На Московской бирже торгуются облигации примерно трех десятков эмитентов. Среди них есть как лидеры отрасли с высокими кредитными рейтингами, так и небольшие компании из сегмента высокодоходных облигаций (ВДО).

Кроме того, многие лизинговые компании представлены несколькими выпусками облигаций с разными сроками погашения. Есть даже такие примеры, как ГТЛК: на Московской бирже обращаются больше 20 выпусков данного эмитента. Ну а общее количество выпусков облигаций лизинговых компаний в обращении превышает полторы сотни.

Таким образом, инвестор в облигации данного сектора имеет возможность широкой диверсификации по эмитентам и срокам погашения.

Хорошая доходность. Инвесторы в облигации лизинговых компаний с высоким кредитным рейтингом (A− и выше) могут рассчитывать на эффективную доходность к погашению

коротких облигаций — почти до 12%. Эти условия можно найти по облигациям таких эмитентов, как «РЕСО-лизинг» и «Интерлизинг» с погашением до трех лет. А длинные облигации ГТЛК могут принести почти 12,5% эффективной доходности. Ну а рискованные истории типа «Солид-лизинга» или «Бэлти-гранд» предлагают до 14—15,5% доходности.

Рассылка Т—Ж о мире инвестиций

Лайфхаки о том, как делать деньги из денег, — в вашей почте раз в неделю. Бесплатно

Подписаться

Ваша почта будет в безопасности. Детали — в политике конфиденциальности

Интересный сектор. В последние годы сектор лизинга неплохо рос по основным показателям. Например, объем нового бизнеса, сумма новых договоров лизинга и совокупный портфель лизинговых компаний в 2022 году превысили аналогичные показатели 2018 года примерно на 50%. И это притом что год был крайне непростым для экономики и многие показатели оказались несколько ниже, чем в 2021 году.

А объем полученных лизинговых платежей вообще вырос примерно в два раза к показателям 2018 года и примерно на четверть к показателям 2021 года. Конечно, на это повлиял рост ставок в экономике в 2022 году, но все равно такая динамика данного показателя заслуживает внимания.

Кроме того, стоит отметить, что доля лизинга в ВВП также имеет растущую динамику: в 2018 году она составляла 1%, в 2021 — 1,7% , а в 2022 — 1,6% .

Не стоит забывать, что лизинг устроен таким образом, что, даже если у лизингополучателя появляются финансовые проблемы и он больше не может вносить платежи, лизинговая компания как собственник товара или оборудования может отдать его в лизинг другой компании или же продать. Поэтому лизинговый бизнес выглядит менее рискованным, чем, например, выдача необеспеченных кредитов.

Конечно, в данном случае важный момент — насколько ликвидным является предмет лизинга. Согласно статистике сектора, значительную часть предметов лизинга занимает транспорт, в частности автомобили. А это довольно ликвидный товар, который зачастую есть возможность реализовать по более-менее приемлемой цене с учетом его износа.

Кредитные рейтинги и их обозначения

Кредитный рейтинг некоторых лизинговых компаний

| «ВЭБ-лизинг» | AAA, отозван |

| «Европлан» | AA |

| «Совкомбанк Лизинг» | AA− |

| «ВТБ Лизинг» | AA− |

| «Росагролизинг» | AA− |

| ГТЛК | AA− |

| «Балтийский Лизинг» | A+ |

| «РЕСО-лизинг» | A+ |

| «Элемент Лизинг» | A |

| «Интерлизинг» | A− |

| «Трансфин-М» | BBB+ |

| «ПР-Лизинг» | BBB+ |

| «Лизинговая компания Дельта» | BBB |

| «Роделен» | BBB |

| «Лизинг-трейд» | BBB− |

| «Техно Лизинг» | BBB− |

| «Аквилон-лизинг» | BB+ |

| «МСБ-лизинг» | BB+ |

| «Роял Капитал» | BB+ |

| «ЭкономЛизинг» | BB+ |

| «Бизнес Альянс» | BB |

| «ДиректЛизинг» | BB |

| «Соби-лизинг» | BB |

| «Аренза-про» | BB− |

| «Пионер-лизинг» | B+ |

| «Солид-лизинг» | B+ |

| СИЛ | B+, отозван |

| «Бэлти-гранд» | Нет |

| «Лизинговая компания малого бизнеса Республики Татарстан» | Нет |

| «ВЭБ-лизинг» | AAA, отозван |

| «Европлан» | AA |

| «Совкомбанк Лизинг» | AA− |

| «ВТБ Лизинг» | AA− |

| «Росагролизинг» | AA− |

| ГТЛК | AA− |

| «Балтийский Лизинг» | A+ |

| «РЕСО-лизинг» | A+ |

| «Элемент Лизинг» | A |

| «Интерлизинг» | A− |

| «Трансфин-М» | BBB+ |

| «ПР-Лизинг» | BBB+ |

| «Лизинговая компания Дельта» | BBB |

| «Роделен» | BBB |

| «Лизинг-трейд» | BBB− |

| «Техно Лизинг» | BBB− |

| «Аквилон-лизинг» | BB+ |

| «МСБ-лизинг» | BB+ |

| «Роял Капитал» | BB+ |

| «ЭкономЛизинг» | BB+ |

| «Бизнес Альянс» | BB |

| «ДиректЛизинг» | BB |

| «Соби-лизинг» | BB |

| «Аренза-про» | BB− |

| «Пионер-лизинг» | B+ |

| «Солид-лизинг» | B+ |

| СИЛ | B+, отозван |

| «Бэлти-гранд» | Нет |

| «Лизинговая компания малого бизнеса Республики Татарстан» | Нет |

Источник: данные рейтинговых агентств

Структура лизингового рынка по видам имущества

| Доля в новом бизнесе за 2022 год | Доля в лизинговом портфеле на 01.01.2023 | |

|---|---|---|

| Грузовой автотранспорт | 29,1% | 17,6% |

| Легковые автомобили | 17,1% | 10,1% |

| Строительная и дорожно-строительная техника | 16,0% | 9,3% |

| Железнодорожная техника | 12,3% | 27,3% |

| Сельскохозяйственная техника и скот | 5,2% | 4,0% |

| Авиационный транспорт | 3,2% | 7,0% |

| Автобусы и троллейбусы | 2,6% | 2,4% |

| Морские и речные суда | 2,4% | 6,6% |

| Машиностроительное, металлообрабатывающее и металлургическое оборудование | 2,2% | 1,7% |

| Оборудование для нефте- и газодобычи и переработки | 1,8% | 4,8% |

| Складское и упаковочное оборудование, погрузчики | 1,3% | 0,9% |

| Недвижимость | 1,2% | 3,5% |

| Прочее | 5,6% | 4,8% |

| Грузовой автотранспорт | |

| Доля в новом бизнесе за 2022 год | 29,1% |

| Доля в лизинговом портфеле на 01.01.2023 | 17,6% |

| Легковые автомобили | |

| Доля в новом бизнесе за 2022 год | 17,1% |

| Доля в лизинговом портфеле на 01.01.2023 | 10,1% |

| Строительная и дорожно-строительная техника | |

| Доля в новом бизнесе за 2022 год | 16,0% |

| Доля в лизинговом портфеле на 01.01.2023 | 9,3% |

| Железнодорожная техника | |

| Доля в новом бизнесе за 2022 год | 12,3% |

| Доля в лизинговом портфеле на 01.01.2023 | 27,3% |

| Сельскохозяйственная техника и скот | |

| Доля в новом бизнесе за 2022 год | 5,2% |

| Доля в лизинговом портфеле на 01.01.2023 | 4,0% |

| Авиационный транспорт | |

| Доля в новом бизнесе за 2022 год | 3,2% |

| Доля в лизинговом портфеле на 01.01.2023 | 7,0% |

| Автобусы и троллейбусы | |

| Доля в новом бизнесе за 2022 год | 2,6% |

| Доля в лизинговом портфеле на 01.01.2023 | 2,4% |

| Морские и речные суда | |

| Доля в новом бизнесе за 2022 год | 2,4% |

| Доля в лизинговом портфеле на 01.01.2023 | 6,6% |

| Машиностроительное, металлообрабатывающее и металлургическое оборудование | |

| Доля в новом бизнесе за 2022 год | 2,2% |

| Доля в лизинговом портфеле на 01.01.2023 | 1,7% |

| Оборудование для нефте- и газодобычи и переработки | |

| Доля в новом бизнесе за 2022 год | 1,8% |

| Доля в лизинговом портфеле на 01.01.2023 | 4,8% |

| Складское и упаковочное оборудование , погрузчики | |

| Доля в новом бизнесе за 2022 год | 1,3% |

| Доля в лизинговом портфеле на 01.01.2023 | 0,9% |

| Недвижимость | |

| Доля в новом бизнесе за 2022 год | 1,2% |

| Доля в лизинговом портфеле на 01.01.2023 | 3,5% |

| Прочее | |

| Доля в новом бизнесе за 2022 год | 5,6% |

| Доля в лизинговом портфеле на 01.01.2023 | 4,8% |

Показатели лизингового рынка по годам, млрд рублей

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Объем нового бизнеса и стоимости имущества | 1310 | 1500 | 1410 | 2280 | 1980 |

| Сумма новых договоров лизинга | 2100 | 2550 | 2040 | 3370 | 3209 |

| Объем полученных лизинговых платежей | 1050 | 910 | 1060 | 1595 | 2029 |

| Совокупный портфель лизинговых компаний | 4300 | 4900 | 5170 | 6450 | 6750 |

| Доля лизинга в ВВП | 1,0% | 1,4% | 1,3% | 1,7% | 1,6% |

| Объем нового бизнеса и стоимости имущества | |

| 2018 | 1310 |

| 2019 | 1500 |

| 2020 | 1410 |

| 2021 | 2280 |

| 2022 | 1980 |

| Сумма новых договоров лизинга | |

| 2018 | 2100 |

| 2019 | 2550 |

| 2020 | 2040 |

| 2021 | 3370 |

| 2022 | 3209 |

| Объем полученных лизинговых платежей |

|

| 2018 | 1050 |

| 2019 | 910 |

| 2020 | 1060 |

| 2021 | 1595 |

| 2022 | 2029 |

| Совокупный портфель лизинговых компаний | |

| 2018 | 4300 |

| 2019 | 4900 |

| 2020 | 5170 |

| 2021 | 6450 |

| 2022 | 6750 |

| Доля лизинга в ВВП | |

| 2018 | 1,0% |

| 2019 | 1,4% |

| 2020 | 1,3% |

| 2021 | 1,7% |

| 2022 | 1,6% |

Минусы облигаций лизинговых компаний

Повышенный риск. Лизинг во многом сходен с кредитом, соответственно, и деятельность лизинговых компаний сходна с банковской. А данная экономическая деятельность довольно рискованная: нужно занимать деньги под приемлемый процент, умело оценивать риски лизингополучателей, ликвидность предметов лизинга, при этом избегать кассовых разрывов.

Конечно, риски еще возрастают, когда речь идет о небольших лизинговых компаниях, не входящих в крупные финансово-промышленные холдинги и чья бизнес-модель в основном ориентируется на работу с малым и средним бизнесом как с лизингополучателями.

Сложности анализа финансового состояния. Специфика лизинговой деятельности, сходной с банковской, также добавляет сложности для анализа инвесторами того, как идут дела у компании и насколько она платежеспособна.

Если для нефинансовых компаний обычно оценивают долговую нагрузку с помощью мультипликатора net debt / EBITDA, то для финансовых более актуально следить за таким показателем, как достаточность собственного капитала.

Важными для лизинговых компаний могут быть показатели покрытия финансовых обязательств лизинговыми платежами и уровня просрочки по портфелю. Конечно, стоит обращать внимание на диверсификацию по лизингополучателям и ликвидность предметов залога.

Заслуживающие внимания облигации лизинговых компаний

Одни из важнейших показателей лизинговых компаний — объем нового бизнеса и размер текущего портфеля. По ним можно понять размер бизнеса компании и как у нее шли дела в последний год. Но стоит помнить, что места по данным показателям не всегда коррелируют с кредитным рейтингом компании, ведь крупный размер бизнеса не всегда означает его высокую надежность — и наоборот.

Рейтинг лизинговых компаний, эмитентов облигаций, по итогам 2022 года, млрд рублей

| Объем нового бизнеса | Место в общем рейтинге | Текущий портфель | Место в общем рейтинге | |

|---|---|---|---|---|

| «ВТБ Лизинг» | 174,2 | 4 | 627,1 | 4 |

| «Европлан» | 134,1 | 5 | 262,3 | 6 |

| «Балтийский Лизинг» | 107,2 | 6 | 163,9 | 9 |

| ГТЛК | 90,2 | 7 | 1129,3 | 1 |

| «РЕСО-лизинг» | 71,3 | 8 | 151,4 | 10 |

| «Росагролизинг» | 67,4 | 10 | 167,3 | 8 |

| «Интерлизинг» | 31,7 | 12 | 52,3 | 14 |

| «Совкомбанк Лизинг» | 29,0 | 14 | 50,0 | 16 |

| «Элемент Лизинг» | 13,8 | 20 | 17,1 | 27 |

| «Лизинговая компания Дельта» | 7,5 | 26 | 16,4 | 28 |

| «ПР-лизинг» | 3,3 | 35 | 7,3 | 38 |

| «Лизинг-трейд» | 2,9 | 39 | 6,1 | 41 |

| «Соби-лизинг» | 2,4 | 43 | 3,3 | 54 |

| «Техно Лизинг» | 2,0 | 47 | 4,1 | 50 |

| «Роделен» | 1,5 | 53 | 2,8 | 58 |

| «ДиректЛизинг» | 1,4 | 55 | 2,3 | 62 |

| «ЭкономЛизинг» | 1,1 | 59 | 1,8 | 71 |

| «Аренза-про» | 0,9 | 72 | 1,2 | 86 |

| «Бэлти-гранд» | 0,8 | 76 | 1,6 | 80 |

| «МСБ-лизинг» | 0,7 | 77 | 1,6 | 78 |

| «Лизинговая компания малого бизнеса Республики Татарстан» | 0,7 | 79 | 1,9 | 68 |

| «Аквилон-лизинг» | 0,5 | 86 | 1,1 | 88 |

| СИЛ | 0,5 | 88 | 2,2 | 63 |

| «Пионер-лизинг» | 0,4 | 90 | 1,7 | 73 |

| «Бизнес Альянс» | 0,4 | 93 | 3,2 | 55 |

| «ВТБ Лизинг» | |

| Объем нового бизнеса | 174,2 |

| Место по объему нового бизнеса в общем рейтинге | 4 |

| Текущий портфель | 627,1 |

| Место по портфелю в общем рейтинге | 4 |

| «Европлан» | |

| Объем нового бизнеса | 134,1 |

| Место по объему нового бизнеса в общем рейтинге | 5 |

| Текущий портфель | 262,3 |

| Место по портфелю в общем рейтинге | 6 |

| «Балтийский Лизинг» | |

| Объем нового бизнеса | 107,2 |

| Место по объему нового бизнеса в общем рейтинге | 6 |

| Текущий портфель | 163,9 |

| Место по портфелю в общем рейтинге | 9 |

| ГТЛК | |

| Объем нового бизнеса | 90,2 |

| Место по объему нового бизнеса в общем рейтинге | 7 |

| Текущий портфель | 1129,3 |

| Место по портфелю в общем рейтинге | 1 |

| «РЕСО-лизинг» | |

| Объем нового бизнеса | 71,3 |

| Место по объему нового бизнеса в общем рейтинге | 8 |

| Текущий портфель | 151,4 |

| Место по портфелю в общем рейтинге | 10 |

| «Росагролизинг» | |

| Объем нового бизнеса | 67,4 |

| Место по объему нового бизнеса в общем рейтинге | 10 |

| Текущий портфель | 167,3 |

| Место по портфелю в общем рейтинге | 8 |

| «Интерлизинг» | |

| Объем нового бизнеса | 31,7 |

| Место по объему нового бизнеса в общем рейтинге | 12 |

| Текущий портфель | 52,3 |

| Место по портфелю в общем рейтинге | 14 |

| «Совкомбанк Лизинг» | |

| Объем нового бизнеса | 29,0 |

| Место по объему нового бизнеса в общем рейтинге | 14 |

| Текущий портфель | 50,0 |

| Место по портфелю в общем рейтинге | 16 |

| «Элемент Лизинг» | |

| Объем нового бизнеса | 13,8 |

| Место по объему нового бизнеса в общем рейтинге | 20 |

| Текущий портфель | 17,1 |

| Место по портфелю в общем рейтинге | 27 |

| «Лизинговая компания Дельта» | |

| Объем нового бизнеса | 7,5 |

| Место по объему нового бизнеса в общем рейтинге | 26 |

| Текущий портфель | 16,4 |

| Место по портфелю в общем рейтинге | 28 |

| «ПР-лизинг» | |

| Объем нового бизнеса | 3,3 |

| Место по объему нового бизнеса в общем рейтинге | 35 |

| Текущий портфель | 7,3 |

| Место по портфелю в общем рейтинге | 38 |

| «Лизинг-трейд» | |

| Объем нового бизнеса | 2,9 |

| Место по объему нового бизнеса в общем рейтинге | 39 |

| Текущий портфель | 6,1 |

| Место по портфелю в общем рейтинге | 41 |

| «Соби-лизинг» | |

| Объем нового бизнеса | 2,4 |

| Место по объему нового бизнеса в общем рейтинге | 43 |

| Текущий портфель | 3,3 |

| Место по портфелю в общем рейтинге | 54 |

| «Техно Лизинг» | |

| Объем нового бизнеса | 2,0 |

| Место по объему нового бизнеса в общем рейтинге | 47 |

| Текущий портфель | 4,1 |

| Место по портфелю в общем рейтинге | 50 |

| «Роделен» | |

| Объем нового бизнеса | 1,5 |

| Место по объему нового бизнеса в общем рейтинге | 53 |

| Текущий портфель | 2,8 |

| Место по портфелю в общем рейтинге | 58 |

| «ДиректЛизинг» | |

| Объем нового бизнеса | 1,4 |

| Место по объему нового бизнеса в общем рейтинге | 55 |

| Текущий портфель | 2,3 |

| Место по портфелю в общем рейтинге | 62 |

| «ЭкономЛизинг» | |

| Объем нового бизнеса | 1,1 |

| Место по объему нового бизнеса в общем рейтинге | 59 |

| Текущий портфель | 1,8 |

| Место по портфелю в общем рейтинге | 71 |

| «Аренза-про» | |

| Объем нового бизнеса | 0,9 |

| Место по объему нового бизнеса в общем рейтинге | 72 |

| Текущий портфель | 1,2 |

| Место по портфелю в общем рейтинге | 86 |

| «Бэлти-гранд» | |

| Объем нового бизнеса | 0,8 |

| Место по объему нового бизнеса в общем рейтинге | 76 |

| Текущий портфель | 1,6 |

| Место по портфелю в общем рейтинге | 80 |

| «МСБ-лизинг» | |

| Объем нового бизнеса | 0,7 |

| Место по объему нового бизнеса в общем рейтинге | 77 |

| Текущий портфель | 1,6 |

| Место по портфелю в общем рейтинге | 78 |

| «Лизинговая компания малого бизнеса Республики Татарстан» | |

| Объем нового бизнеса | 0,7 |

| Место по объему нового бизнеса в общем рейтинге | 79 |

| Текущий портфель | 1,9 |

| Место по портфелю в общем рейтинге | 68 |

| «Аквилон-лизинг» | |

| Объем нового бизнеса | 0,5 |

| Место по объему нового бизнеса в общем рейтинге | 86 |

| Текущий портфель | 1,1 |

| Место по портфелю в общем рейтинге | 88 |

| СИЛ | |

| Объем нового бизнеса | 0,5 |

| Место по объему нового бизнеса в общем рейтинге | 88 |

| Текущий портфель | 2,2 |

| Место по портфелю в общем рейтинге | 63 |

| «Пионер-лизинг» | |

| Объем нового бизнеса | 0,4 |

| Место по объему нового бизнеса в общем рейтинге | 90 |

| Текущий портфель | 1,7 |

| Место по портфелю в общем рейтинге | 73 |

| «Бизнес Альянс» | |

| Объем нового бизнеса | 0,4 |

| Место по объему нового бизнеса в общем рейтинге | 93 |

| Текущий портфель | 3,2 |

| Место по портфелю в общем рейтинге | 55 |

Крупные компании. Большинство крупных лизинговых компаний входят в финансово-промышленные группы или принадлежат государству. Так, «ВТБ Лизинг», «ВЭБ Лизинг» и «Совкомбанк Лизинг» принадлежат одноименным банкам, «Балтийский лизинг» входил в группу банка «Открытие», а в конце 2022 года был продан банку непрофильных активов «Траст».

«Интерлизинг» принадлежит банку «Уралсиб», а «РЕСО-лизинг» входит в одноименную страховую группу. В свою очередь, «Европлан» принадлежит публичному инвестиционному холдингу SFI, а ГТЛК и «Росагролизинг» — государству.

Инвестиции в лизинг: Привлечение средств физических лиц лизинговыми компаниями

Как известно, большая часть деятельности лизинговых компаний финансируется заемными средствами. Это могут быть средства учредителей, средства материнского банка или кредиты банков, с которыми лизинговая компания не связана.

Еще одним источником финансирования лизинговых проектов являются средства физических лиц. К использованию этого типа заимствования прибегают, как правило, независимые лизинговые компании.

Почему лизинговые компании привлекают средства физ. лиц?

— Мы начали привлекать деньги населения для диверсификации источников финансирования. Количество банков сокращается, условия кредитования ужесточаются и на этом фоне свободные деньги физических лиц являются одним из источников финансирования лизинговой деятельности, — говорит Алексей Долгих, генеральный директор компании «Лизинг-Трейд» .

А где гарантии?

Первый вопрос, который при этом возникает у потенциального инвестора — насколько его средства защищены? Ведь такие вложения не страхуются, как например, банковские вклады.

Все лизинговые компании, работающие с подобными инвестициями, в своем ответе единодушны: гарантией сохранности вложений является все имущество лизинговой компании, включая уставный капитал.

При этом компании подчеркивают открытость и публичность как гарантию своего стабильного финансового положения.

Например, «РАФТ ЛИЗИНГ» размещает на сайте формы договоров инвестиционного займа и финансовую документацию, причем не только годовую и ежеквартальную.

— В соответствии с условиями договором инвестиционного займа, заключаемых нашей организацией, займодавец (инвестор) вправе требовать от заемщика (лизинговой компании) досрочного возврата суммы займа и процентов за пользование займом в случае недостоверности сведений в бухгалтерской отчетности ООО «РАФТ ЛИЗИНГ», размещенной для ознакомления на интернет-ресурсе заёмщика. В этом случае лизинговая компания обязана досрочно возвратить сумму займа и начисленные проценты, — говорит Елена Ланцова, директор компании «РАФТ ЛИЗИНГ» .

Безупречная кредитная история дает право компании обращаться к деньгам населения, считает директор компании «Аквилон Лизинг» Алексей Садчиков :

— Следует отметить, что в отдельных случаях в дополнение к договору займа мы предоставляли поручительство собственников, но это исключение из правил и бывает крайне редко.

Как оформляется заимствование?

Стандартный вариант юридического оформления— договор займа. При этом учитываются разные категории заимодавцев.

Вот что предлагает инвесторам «Лизинг-Трейд».

— Инвесторам из числа физических лиц мы предлагаем три варианта взаимодействия, — говорит генеральный директор компании Алексей Долгих.- Первый для тех, кто с нами уже работал и полностью доверяет компании: им уже не нужно обеспечение, а договор займа обычно заключается на короткий, в среднем годовой, срок.

Второй вариант — это заимствование под конкретный лизинговый проект. При этом предмет лизинга передается в залог инвестору — частному лицу. Скажем, лизинг автомобиля определенной марки финансируется за счет частного лица и до окончания договора машина в залоге у этого инвестора. Тут прямая аналогия с банковским финансированием, при котором предмет лизинга также находится в залоге у банка.

Третий вариант — это договор, предусматривающий право инвестора на безакцептное списание средств со счетов лизинговой компании при нарушении нами условий договора.

При этом инвесторы имеют право на досрочное расторжение договора. Для этого надо написать соответствующее заявление и в течении месяца лизинговая компания обязуется вернуть заимствованные средства.

— Для компании «РАФТ ЛИЗИНГ» проект «Частные инвестиции» полноценное и вполне успешное направление. За 3 года существования проекта у нас сформировалась линейка продуктов (их 5). Мы их дорабатываем, актуализируем в соответствии с изменениями на рынке. У направления есть свой сайт. — рассказала Елена Ланцова, директор компании.

В компании «РАФТ ЛИЗИНГ» договорами инвестиционного займа предусмотрена неустойка. За нарушение заемщиком срока возврата суммы займа или процентов на сумму займа (как планово, так и досрочно), займодавец вправе потребовать с Заемщика неустойку в размере 0,1% от суммы денежных средств, срок возврата которых нарушен за каждый календарный день просрочки исполнения обязательства по возврату денежных средств.

О волатильности рынка

Российский средний класс, а именно он является инвестором лизинговой деятельности в качестве физических лиц, пытается сохранить свои средства от инфляции и различных «черных» понедельников, вторников, сред и четвергов.

Но что произойдет, если ключевая ставка Банка России в течение действия договора займа резко изменится? Во взаимоотношениях «инвестор-лизинговая компания» не произойдет ничего, уверили нас эксперты рынка. Во всех договорах предусмотрена фиксированная ставка, которая не изменяется вслед за внешними условиями.

Наиболее осторожным инвесторам рекомендуем обратить внимание на возможность и условия досрочного расторжения договора.

— Если ключевая ставка ЦБ в течение срока договора пойдет вниз, а следом снизятся депозитные ставки — это риск лизинговой компании, на нашем инвесторе данные изменения на финансовом рынке не отразятся, — говорит Алексей Долгих, руководитель компании «Лизинг-Трейд». — Впрочем, фиксированной ставка остается и тогда, когда ключевая ставка будет повышена, а за ней подрастут и депозиты. Если депозиты будут выгоднее предлагаемых нами условий, то клиент может досрочно забрать деньги и разместить их по своему усмотрению в одном из банков.

Кто вкладывает деньги в лизинг?

Как мы уже говорили, инвесторы — это представители среднего класса.

Елена Ланцова, директор компании «РАФТ ЛИЗИНГ» рассказывает, что, как правило, инвесторы — это люди, представляющие как работает механизм лизинга и чем защищены их деньги:

— Привлечением частных инвестиций ООО «РАФТ ЛИЗИНГ» начал заниматься с 2016 года. За это время инвесторами компании стали более 120 человек из разных регионов России. Планы по привлечению частных сбережений, которые мы ставили перед собой, запуская проект «Частные инвестиции», достигнуты.

При этом средняя сумма займа сибирской компании на 01.01.2019 составила 2 039 656 руб.

В «Аквилон лизинге» затруднились назвать среднюю сумму займа:

— Кто-то несет несколько сот тысяч, кто-то — десятки миллионов, — говорит Алексей Садчиков, генеральный директор компании. — Частные заемные средства привлекаем с начала работы на рынке, с 2006 года, общий размер таких заимствований стараемся ограничивать 20-25% всего кредитного портфеля.

А вот в Татарстане средний класс более активен.

— Средний чек в частных инвестициях — 10 млн рублей, — рассказал порталу All-Leasing генеральный директор компании «Лизинг-Трейд» Алексей Долгих. — Понятно, что это люди, которые обладают свободными деньгами в достаточно большом объеме и заинтересованы в том, чтобы они работали как капитал. Выбор у них между депозитом банка или вложениями в облигации. Но государственные банки предлагают по депозиту маленький процент, а обращение к небольшим частным влечет определённые риски: государство не страхует вклады в таком объеме. В этом смысле вложения в лизинговую деятельность является хорошим третьим вариантом, поскольку надежность достаточно высока (есть обеспечение займа), а ставки на 3-3,5 процентных пункта выше, чем на рынке депозитов.

Как выбрать компанию для инвестиций?

С этим есть определенные проблемы, соглашаются участники рынка. Общие советы при этом звучат так:

- убедитесь, что компания публична, то есть размещает на сайте финансовую отчётность;

- ознакомьтесь с результатами ее деятельности за последние три года, при необходимости подключите к этому процессу квалифицированного бухгалтера;

- по открытым источником проверьте, нет ли у компании обременений по судебным решениям и крупных исков к ней.

Это те минимальные действия, которые позволят вам сделать вывод о финансовой устойчивости заемщика. Ну, и, наконец, не забывайте про здравый смысл. Не так давно средства массовой информации были заполнены рекламой фирмы, которая называла себя лизинговой компанией «Столица». Эта «лизинговая компания» привлекала средства населения под 62 (!) процента годовых. Надеемся, что люди, которые смогли заработать и сохранить десять миллионов, смогут понять, что заимствований под такой процент честные участники рынка предложить не могут.

Руслан Коршунов, директор по банковским рейтингам «Эксперт РА» , обращает внимание потенциальных инвесторов на ряд других показателей:

— В качестве маркера для потенциального инвестора в первую очередь выступает кредитный рейтинг, который может дать понимание о текущем уровне кредитоспособности ЛК.

Второй момент — собственник ЛК. Так, несмотря на слабые финансовые показатели либо уязвимую бизнес-модель, ЛК, имеющая сильного собственника (например, государство), может исполнять свои обязательства своевременно и в полном объеме. При отсутствии рейтинга и мощного собственника необходимо изучать отчетность МСФО, уделяя особое внимание качеству активов, диверсификации лизингового портфеля и его динамике, уровню коэффициента автономии и пр. При этом помимо финансового анализа необходимо принимать во внимание текущее состояние лизинговой отрасли и отдельно сегментов, в которых работает ЛК. Однако ввиду специфики деятельности и отражения операций ЛК в отчетности для более объективного анализа может потребоваться непубличная информация, доступ к которой имеют рейтинговые агентства.

Впрочем, Банк России, которые в настоящее время работает над реформой лизинговой отрасли, учел и риски, которые несут вполне добросовестные заемщики. Законопроект, призванный внести изменения в Закон «О лизинге», содержит ряд оговорок об условиях привлечения лизинговыми компаниями средств граждан. Пресс-служба Банка России разъяснила, что цель новации — обезопасить социально незащищенные группы населения, которые не обладают достаточным для совершения подобных операций уровнем финансовой грамотности. В законопроекте обозначено, что лизинговые компании будут иметь право без ограничений привлекать займы от граждан на сумму от 1,5 млн. руб. и выше, то есть инвесторами смогут стать люди, имеющие значительные финансовые сбережения. Аналогичные нормы содержатся в законодательстве о микрофинансировании. В то же время предусмотрен ряд исключений. В частности, ограничения на суммы займов лизинговых компаний не распространяются на индивидуальных предпринимателей, собственников лизинговых компаний и приобретателей их облигаций. Частичное ограничение займов от граждан призвано минимизировать возможное недобросовестное поведение отдельных участников рынка.

А почему только физические лица? Юридическим еще выгоднее.

И в завершении — совет Алексея Долгих, генерального директора компании «Лизинг-Трейд»:

— Проблема, с которой по завершению договора займа сталкивается физическое лицо — это высокая комиссия при снятии денег с расчетного счета в течении первого месяца, так называемый заградительный тариф.

У юридических лиц таких ограничений нет. Поэтому, если руководитель или владелец компании, располагающей свободными средствами, думает о среднесрочных инвестициях, то лизинг в этом случае — весьма выгодный вариант, позволяющий, в том числе, , в зависимости от системы налогообложения, минимизировать налоги на прибыль.

Оперативные новости на телеграм-канале портала : t.me/Allleasing_ru

Источник https://journal.tinkoff.ru/news/leasing-bonds/

Источник https://www.all-leasing.ru/analitic/detail/1032958/